温哥华买房指南 | Morning Lee专业地产经纪 – 独立屋/公寓/城市屋

为什么选择Morning Lee实现温哥华买房目标?

三大核心优势

🏆 本地化深度洞察

深耕大温房产市场10年,成功协助几百家庭安家温哥华,熟悉各社区隐藏价值点与未来规划

📊 数据驱动决策

独家开发”温哥华房产价值雷达”系统,实时分析:

- 学区变动趋势

- 基础设施发展

- 社区安全指数

避免溢价购房陷阱

🔑 全流程无忧服务

从看房到交割的22个关键环节精准把控,特别解决:

- 新移民买房

- 自住买房

- 带出租单位买房

- 纯投资房

- 竞价谈判策略

温哥华买房:三大主流房屋类型与特征

1. 独立屋(Single Family Home / Single House)

核心特征

- 永久土地产权

- 自主改造空间大

- 长期增值潜力优

适合人群:大家庭/长期投资者/喜欢自己花园的买家

热门区域:温西、西温、南素里、列治文、本拿比、高贵林、温东、素里、北素里/台湾村、兰里、白石镇、北温、高贵林港、新西敏、三角洲

2. 公寓(Condo)

核心特征

- 低维护成本

- 配套设施完善(健身房/礼宾)

- 出租投资回报率高

适合人群:年轻专业人士/留学生家庭

抢手区域:温市中心、本拿比Metrotown、列治文、本拿比、高贵林、温东、素里、北素里/台湾村、兰里、白石镇、北温、高贵林港、新西敏、三角洲

3. 城市屋(Townhouse)

核心特征

- 平衡私密性与社区感

- 多数含私人庭院

- 物业费低于公寓

适合人群:首次购房者/小家庭

价值洼地:北温、高贵林中心区、列治文、本拿比、高贵林、温东、素里、北素里/台湾村、兰里、白石镇、北温、高贵林港、新西敏、三角洲

Morning Lee三大温哥华买房服务计划

▶ 自助买家计划

【适合】 房产经验丰富的投资者

▶ 半自助买家计划

【适合】 希望平衡掌控与专业支持

▶ 传统地产买卖服务

【适合】 首购族或高端物业买家

- 全流程VIP托管:

✓ 独家未上市房源获取

✓ 价格对标分析报告

✓ 竞价战心理战术支持

✓ 跨境资金合规方案

立即联系我们,获得免费咨询

请首先使用联系我们表格联系,我们会立刻回复我们的联系电话,和电子邮件。

更多资源:

财富道投资与咨询 – 电子商务,数字营销,客户关系管理系统,联盟营销系统,线上商店系统

案例分析:债务重组(Debt Restructuring)怎么帮你省下一大笔钱

如果你手上有不止一笔贷款,尤其是还夹杂着高利息的信用卡欠款,那**债务重组(Debt Restructuring)**真的可能是帮你喘口气的好方法。

对温哥华的房主和准买家来说,重组债务不仅仅是减少月供这么简单,更重要的是帮你建立更稳的财务基础,让你未来的日子更好过。什么是债务重组?

债务重组(Debt Restructuring)简单说,就是把你现有的债务——比如第一顺位房贷(First Mortgage)、第二顺位房贷(Second Mortgage),甚至信用卡欠款——整合成一笔更好管理、利率更低的贷款。

这样做的好处有三个:- 利率下降:高利息的贷款被换成利率更低的贷款,省下的利息钱可不是一小笔。

- 还款更简单:从多笔账单变成一笔,每月只还一次,不容易漏缴。

- 财务压力小:省下来的利息可以用在更重要的地方,比如房屋维护、投资或家庭支出。

举个例子,以前你可能同时还好几笔贷款,每笔利率不同、到期日不同,搞得像在打地鼠游戏一样忙。重组之后,就变成一笔固定利率的贷款,理财轻松多了。

案例 1:第一房贷 + 第二房贷 → 合并成一笔贷款

假设你有一笔第一房贷,利率是 4.9%,还有一笔第二房贷,利率高达 9.5%。

虽然看起来每月还得起,但第二房贷的高利息会让你在几年里多付出一大笔钱。通过债务重组,你可以把两笔房贷合并成一笔,比如新贷款的利率是 5.5%。虽然新利率比原本第一房贷的利率高一点,但比第二房贷的利率低很多。整体算下来,你的利息支出会明显减少,还款计划也更简单。

案例 2:房贷 + 信用卡欠款一起重组

再看另一个情况。

你有第一房贷 + 第二房贷,再加上几千甚至上万加币的信用卡欠款(信用卡利率可能高达 19.9%)。

如果把这些债务都合并到一笔新贷款里,你就用低利率的房贷去替换高利率的信用卡债务。这样不仅月供降低了,还能更快把本金(Principal)还下去,因为利息占比减少了。为什么买房、卖房的人也该关注债务重组?

- 买家:债务重组可以改善你的信用状况(Credit Profile),让你更容易拿到更好的房贷条件。

- 卖家:在卖房前清掉高利息债务,可以让你财务更灵活,比如更好地安排装修、布置(Home Staging)预算,甚至应对交易过程中的临时开销。

在温哥华这样的高房价市场,这种财务优化可能决定了你是一直紧绷过日子,还是能轻松点生活。

想知道利率和贷款政策最新的走向,可以看看这篇近期的市场报告:

👉 今日报告:通胀阴云未散,加拿大央行本月降息恐无望买房前,也别忘了查查房子的“底细”

重组债务只是财务的一部分,在做大额房产决策时,房子的状况同样重要。

像 EstateDetect.com 这样的服务,可以帮你提前调查房产的潜在风险和隐藏机会,让你在签字前就心里有底。最后一句话

**债务重组(Debt Restructuring)**不只是省月供的小技巧,而是一种长远的财务规划方式。学会整合贷款,不仅能省下成千上万的利息,还能让你更快走向财务自由。更多地产与贷款的知识,可以到 MorningLee.ca 看看。

这还是那?卖房特别篇

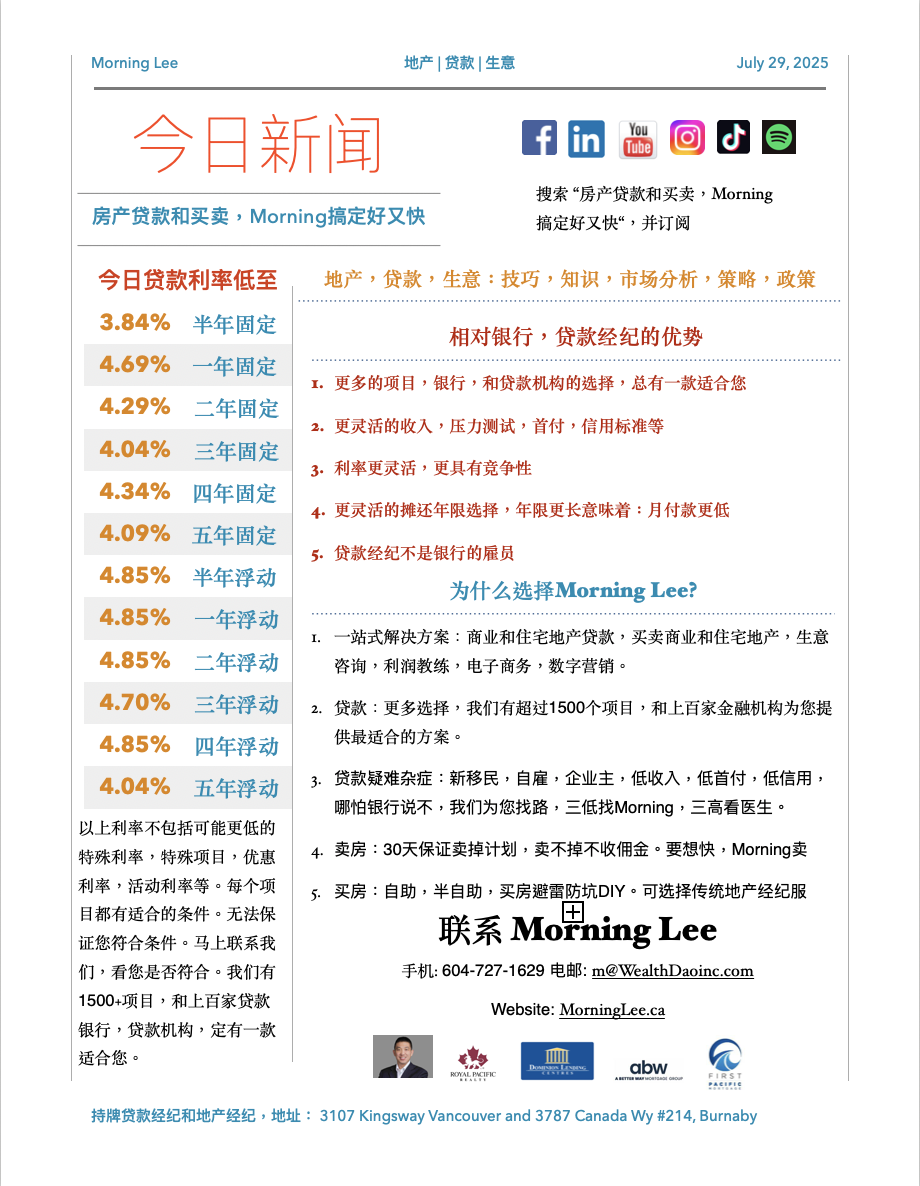

房屋贷款和买卖,Morning搞定好又快

本月我为你准备了一场“这还是那”的游戏。我挑战你不仅要选择“这”还是“那”,还要思考为什么这是更好的选择。在你思考完这些情境后,请继续阅读答案和解释。别忘了告诉我你答对了多少题!

这还是那:低价上市还是高价上市?

在热门市场中,低价上市是一种常见策略,因为较低的叫价能吸引多个买家并引发竞价战。由于需求旺盛,你最终可能会卖出高于市场价的价格。

高价上市则会吓跑买家,你的房子会在市场上停留更久,谈判时也会把主动权转交给买方。

所以,明显更优的选择是低价上市。这还是那:春天卖房还是秋天卖房?

春天卖房意味着市场上同时有更多房屋在售,通常是房地产市场的活跃期。美国数据显示,春季的房屋售价比月均价高出1.6%。

而秋天卖房则意味着卖方的竞争更少,买家也更有意愿尽快入住以避开冬季风雪。你的房地产经纪人也会没那么忙,能提供更多关注和更好的服务。

所以,这里没有错误答案!这还是那:请专业布置、清洁和摄影还是自己动手?

请专业人士负责每一项工作需要时间、协调和金钱——但能获得很好的效果。要判断这是否适合你,可以考虑你能因此多卖多少钱。如果成本大于收益,也许跳过这一步更好。

但别忘了,房屋照片是潜在买家对你房子产生第一印象的地方。没有好照片和适宜的参观环境,再好的买家也可能失去兴趣。

这个问题没有明确答案——咨询你的经纪人或邻居等中立第三方,可能有助于你判断哪些部分需要专业人士,哪些你可以自己做。

一个小贴士:你可以使用 ChatGPT(或 Copilot 等)来帮你布置和设计——只需输入尺寸并请求根据你现有家具给出理想布局。这还是那:上市前检查还是上市后检查?

如果你在上市前做检查,你会获得对房屋全面且公正的审查。你可以选择修复问题,或者原样上市但提供清晰的房屋状况信息。

你不会被买方检查结果吓到或措手不及,可以以正确的价格上市,并在谈判中占据主动。

让买方来做检查虽然省钱,但会把谈判的主导权交给他们。

所以,更好的选择是上市前检查。这还是那:装修提升房价还是保持原样?

房主常常在卖房前做昂贵的装修——但很多时候卖房时并不能收回成本。新主人可能有不同的品味或重新布局甚至拆除的计划。

不仅装修需要时间,还可能需要许可、检查或审批。总体而言,卖房前的装修在财务上并不划算。

但有些维修是卖房的关键。例如漏水的马桶或墙上有洞可能会轻易吓退潜在买家并降低房价。

最佳策略是完成必要的维修,让房屋可以立即入住——但不要在额外装修上花钱。这还是那:请房产经纪人还是自己卖房(FSBO)?

如果你选择FSBO(业主自行出售),你就要承担所有的压力和法律责任,包括调研、看房安排、法律文件等。

人们选择这种方式的主要原因是节省卖房的佣金成本。

但请经纪人有诸多好处,比如精准定价、专业布置和摄影。他们还可以负责所有的文件工作。如果出现意外情况,他们也能帮忙。

你还可以利用他们的网站和社交媒体推广房产,获得更多曝光。

所以,对大多数人来说,请一位经纪人是更好的选择。这还是那:需要提前通知看房还是随时可以看?

如果你住在正在出售的房子里,保持房屋整洁、无人物或宠物以便随时看房,是一项挑战。

但对那些已经在附近的买家来说,如果你无法灵活安排参观时间,可能会劝退他们不再回来。那意味着错失出售机会,甚至失去交易。

这题没有明确胜出者,但尽可能对潜在买家灵活安排,将创造更多销售机会。这还是那:跟随情感与直觉还是依靠建议与数据?

这听起来似乎很容易——但先别急!出价最高的人可能并不是你最想卖给的人。

想象一下,一个买家附上一封信,描绘他们在你家养育孩子的憧憬——相比之下,另一个出价更高的开发商打算拆掉房子。

然而,在重要的谈判中你需要保持冷静。房屋检查中可能会发现一些问题,这是正常的。

没有完美的房子,所以别让买方提出的小修要求让交易脱轨。

这里的赢家是情感与数字的平衡——每位读者都需要找到自己能接受的平衡点。

加拿大央行维持利率不变,关税动荡持续

加拿大央行维持利率不变,关税动荡持续

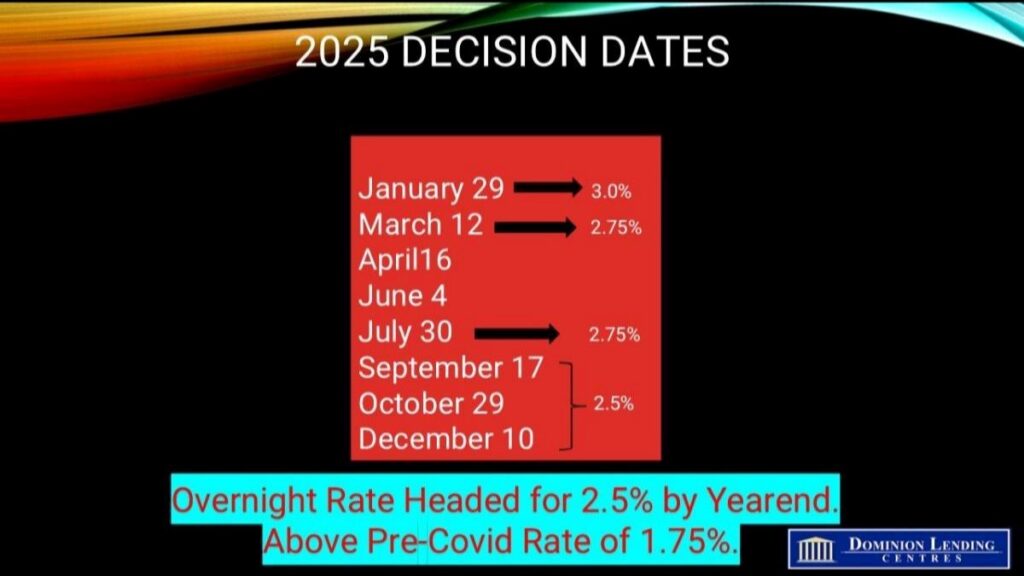

正如预期,加拿大央行在今天的会议上将其基准利率维持在2.75%不变,这是自去年以来七次下调隔夜利率后,连续第三次维持利率不变。决策委员会指出,关税规模和持续时间的不确定性对增长构成下行风险,并提高了通胀预期,因此在继续实施货币宽松政策时需要保持谨慎。

加拿大与美国之间的贸易谈判仍在进行中,而美国的贸易政策依然不可预测。

尽管美国关税正在扰乱贸易,加拿大经济迄今为止表现出一定的韧性。几项调查显示消费者和企业信心仍然低迷,但已有所改善。在劳动力市场中,我们看到依赖美加贸易的行业出现了失业情况,但经济的其他部分就业在增长。失业率略微上升至6.9%。

通胀接近加拿大央行2%的目标,但仍存在基本通胀压力的证据。“CPI通胀由于碳税的取消而有所下降,目前略低于2%。然而,一系列指标表明,基本通胀率已从去年下半年约2%上升至最近约2½%。这主要反映了除能源以外商品价格的上涨。住房成本通胀仍然是CPI通胀的最大推动因素,但正在逐步缓解。调查显示,企业的通胀预期在第一季度上升后已回落,而消费者的预期尚未下降。”

央行今天表示,有理由认为最近基本通胀的上升将会逐步消退。加元升值降低了进口成本。单位劳动成本的增长已放缓,经济处于供过于求的状态。与此同时,关税带来了新的直接成本,这些成本将逐步传导至消费者。在目前的关税情境下,上行与下行压力大致相抵,因此通胀仍接近2%。

央行提供了对经济前景的不同情境设想。在降温情境中,较低的关税改善增长,并减少对通胀的直接成本压力。在升级情境中,更高的关税削弱经济并增加直接成本压力。

到目前为止,美国贸易政策对全球经济的影响尚不如担忧中那般严重。美国关税扰乱了多个主要经济体的贸易,导致全球增长放缓,但程度低于许多人的预期。尽管美国经济增长似乎正在放缓,但劳动力市场依然稳健。而在中国,对美国的出口减少,基本上被对其他国家出口的增强所抵消。

在加拿大,我们在2025年第一季度经历了强劲增长,主要是由于企业争相在关税实施前提前行动。第二季度,经济似乎出现萎缩,因为对美国的出口大幅下降——既是对前期提前出口的“回调”,也是因为关税抑制了美国需求。

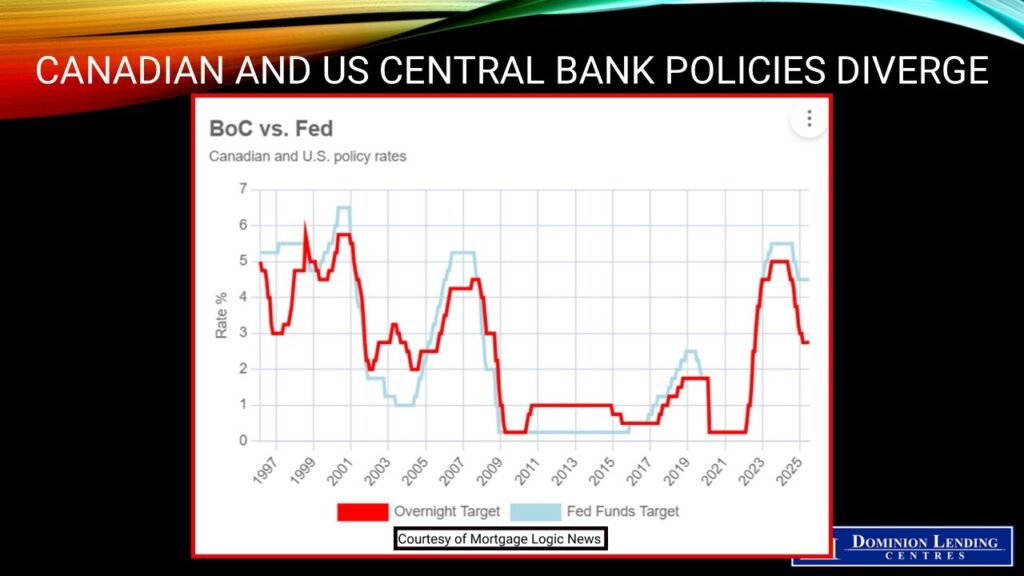

加拿大2.75%的隔夜政策利率与美国4.25%-4.50%的政策利率之间的差距处于历史高位。另一个不确定因素是各国财政应对当下经济挑战的方式。《一项伟大美丽的法案》已经通过,将在原本已经激增的美国联邦政府赤字上再增加大约4万亿美元。这导致长期债券收益率自年初以来上升,收益率曲线变得更陡。

自特朗普就职以来,住房市场的放缓已对经济造成了显著拖累。7月的《货币政策报告》(MPR)指出:“2025年下半年,住宅投资增长增强,部分原因是上半年大幅下滑后转售活动增加。到2026年和2027年,住宅投资增长温和,得益于贸易不确定性消散和家庭收入上升。”

Morning Lee – 房产买卖灵活快,缺钱就找Morning贷

Morning Lee – 房产买卖灵活快,缺钱就找Morning贷

Morning Lee – 房产买卖灵活快,缺钱就找Morning贷 总结

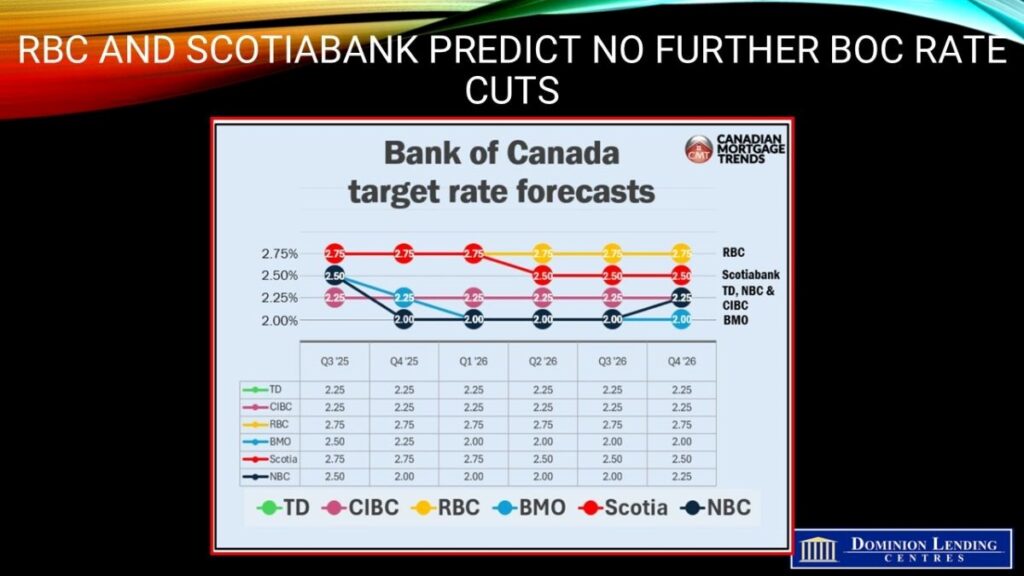

我们预计,加拿大经济在第二季度将录得小幅负增长(-0.8%),第三季度为(-0.3%),全年增长为1.2%。下次决策委员会会议日期为9月17日,这将给央行留出时间评估通胀的基本动能以及关税对经济活动的抑制作用。

如果在未来几个月内通胀放缓,且如普遍预期般经济在第二、第三季度放缓,央行今年可能会再次降息一次,将隔夜利率降至2.50%,处于货币政策的中性区间。Bay Street的经济学家们对利率前景看法不一(见上图)。尽管来自白宫的压力巨大,美联储今日将维持利率不变,但加拿大央行今年很可能再降息一次。

Dr. Sherry Cooper

Chief Economist, Dominion Lending Centres

想在温哥华卖房?市场现状暗示迎来转折

如果你正打算在温哥华卖房,现在或许是一个好时机。经过几个月的低迷,市场终于开始有了复苏的迹象。根据2025年7月的报告,全国范围内的销售和价格活动开始趋于稳定,意味着我们可能正在进入一个更加平衡和可预测的市场周期。

接下来,我们一起分析温哥华的卖房情况,看看哪些房型更适合现在出售,哪些可能需要再等等。

1. 为什么现在可能是温哥华卖房转折点

最新数据显示,2025年6月,全国范围内的房屋销售上涨,价格保持稳定。与5月相比,6月销售量增长了约3%。全国销售与新挂牌房源的比例上升至50.1%,这意味着市场正在朝着更平衡的方向发展。

在温哥华,这意味着尽管面临着关税威胁和利率波动等不确定因素,买家的活动开始回升。正如报告提到的,市场的低迷可能只是暂时的,经济不确定性限制了春季的活动,而到了夏季和秋季,这种压抑的市场需求可能会逐步释放。

2. 不同房型卖家表现差异,在温哥华卖房要知道这些

如果你打算在温哥华卖房,了解不同房型的市场表现至关重要:

- 独立屋:这些房子通常更容易受到利率变化和经济新闻的影响。不过,随着价格的平稳,寻求长期稳定的买家可能会重新进入市场。

- 联排别墅和双拼房:对于那些想要升级或是换房的买家来说,这类中密度住宅会更有吸引力。价格稳定和销售与新挂牌房源比例的变化,可能意味着这种房型的需求在上升。

- 公寓(Condo):公寓市场通常在周期后期复苏,卖家需要关注利率变化,因为公寓的可负担性是买家的关键因素。

如果你不确定自己房产在市场中的位置,别急,做一下市场评估,找出适合自己的时机。

3. 现在是时候卖吗?在温哥华卖房怎么做?

尽管数据表明市场有了些许回暖,但宏观经济因素仍然存在不确定性。例如,加拿大央行没有降息,而政府债券收益率自3月以来一直在上涨,这可能会推高固定利率按揭贷款的利率。

那么,哪些卖家应该抓住机会?

- 那些位于热门位置、价格适中的房产:随着新挂牌房源数量减少,当前市场上可以找到相对较少的竞争。

- 等待市场回暖的卖家:如果你一直在观望,准备好在市场逐渐恢复的这段时间出手。

如果你所在的房产类型恢复较慢,或者你所在地区的买家活动不多,可能还是要耐心等待市场进一步回暖。无论如何,抓住合适的时机做出决策才是关键。

总结:关注数据,做好计划

在一个不断变化的市场中,数据就是你的导航。最新的7月份报告为我们提供了关于价格、销售和挂牌趋势的详细分析。如果你打算卖房,或者计划买房、融资,在做决定时理解这些信号会帮助你做出明智的选择。

在做出任何决定之前,确保你的房产没有潜在的隐患。访问专业的地产侦探服务了解更多房屋风险评估和房产背景调查的服务,确保你的交易没有任何风险。安心购买,才是最佳选择。

如果您正在考虑卖房,您可以考虑一下Morning Lee 提供的

- 30天保证卖掉计划,卖不掉不收佣金

- 90天卖房保证计划

- 卖家自助买房计划

- 和传统的卖房服务