温哥华买生意指南 | Morning Lee – 餐馆/零售/服务行业收购专家

为什么选择Morning Lee完成温哥华买生意?

三大独特价值

🕵️ 深度尽职调查

独创”生意健康诊断系统”,全面审计:

- 财务报表

- 客户留存率与口碑

- 供应商合约陷阱

帮客户规避问题资产

📊 精准估值谈判

基于行业EBITDA倍数与现金流分析:

- 识别隐性成本(如设备更换)

- 评估员工稳定性风险

- 计算合理溢价空间

为客户节省收购成本

🤝 隐形交易渠道

直通未公开转让的优质生意:

- 退休业主优先转让

- 连锁品牌区域代理权

- 家族企业接班计划

避开公开市场竞争溢价

温哥华热门生意类型与投资特征

四大黄金投资类别

1. 餐饮类生意

- 特征:翻台率/外卖占比/食材成本

- 关键指标:回头客

2. 零售类生意

- 特征:客单价/库存周转率/独家代理权

- 价值核心:固定客源占比

- 黄金位置:居民区商圈、交通枢纽

3. 服务类生意

- 特征:会员留存率/员工依赖度

- 增值杠杆:可标准化服务流程

- 投资热点:美容院、补习班、清洁公司

4. 特许经营生意

- 特征:品牌支持/标准化运营

- 隐形风险:区域保护半径

Morning Lee三大收购服务计划

▶ 自助买家计划

【适合】 经验丰富的商业投资者

▶ 半自助买家计划

【适合】 需关键支持的投资者

▶ 传统生意买卖服务

【适合】 首次收购或高价值交易

- 全流程VIP托管:

买生意VS创生意:五大核心优势

- 风险可控

- 收购:有历史数据验证

- 创业:成功率<15%

- 现金流稳定

- 收购:首月即可产生收益

- 创业:平均6-12月盈亏平衡

- 客户基础

- 收购:直接继承客源

- 创业:从零积累

- 供应链成熟

- 收购:现有供应商网络

- 创业:需重新建立关系

- 员工团队

- 收购:保留经验员工

- 创业:需招聘培训

更多资源:

财富道投资与咨询 – 电子商务,数字营销,客户关系管理系统,联盟营销系统,线上商店系统

关税战拖累经济,加拿大二季度GDP意外萎缩!央行9月会降息吗?

加拿大统计局最新发布的第二季度GDP数据有点让人失望,季度环比按年化计算下降了1.6%(seasonally adjusted annual rate)。这个数字虽然符合加拿大央行的预测,但比市场普遍预期要差。经济收缩主要因为出口大幅下滑——暴跌26.8%,直接把整体GDP拉低了8.1个百分点。企业固定投资也不给力,萎缩10.1%,最主要原因是企业在设备上的开支大幅减少了32.6%。

具体来看,出口在第二季度下降了7.5%,而第一季度还增长了1.4%。由于美国加征关税,乘用车和轻型卡车的国际出口暴跌24.7%。工业机械、设备和零件(-18.5%)以及旅游服务(-11.1%)的出口也明显下滑。

另一方面,加拿大政府之前针对美国进口商品实施了报复性关税(不过现在已经取消),第二季度国际进口下降了1.3%,而前一季度还微增0.9%。乘用车进口(-9.2%)和旅游服务(-8.5%,主要是加拿大人出国旅行减少)虽然下降,但中间金属产品——特别是未锻造的金、银及铂族金属——进口大幅增长35.8%,抵消了部分跌幅。

出口价格(-3.3%)和进口价格(-2.3%)在第二季度都跌了,这说明企业可能通过降价自己消化了一部分关税带来的额外成本。由于出口价格降得更多,贸易条件(terms of trade,即出口价格与进口价格的比率)下降了1.1%。

不过这份报告也不全是坏消息。消费者的韧性还是很明显的,家庭消费支出在第二季度加速增长,个人支出同比上涨4.5%,相比第一季度的0.5%明显回升。政府支出也对经济增长做出了显著贡献。

住房市场 activity 也有所回暖。住宅投资强劲增长6.3%,而今年第一季度还下跌12.2%。

最终国内需求年化增长3.5%,显示出经济内部的韧性——也可能反映了加拿大人抵制美国旅行或美国产品的影响。不过,居民收入同比增长仅0.7%(年化速率),这使得储蓄率下降一个百分点至5.0%,可能会影响消费者未来的支出能力。

此外,成品和生产流程中的投入品库存增长了26.9%,反映出大家在第一季度拼命囤积那些之后可能会被征税的商品。

虽然整个二季度偏软,但六月份的GDP数据更让人失望——环比下降0.1%,比市场预期低0.2个百分点。制造业尤其意外,下跌1.5%。服务业表现参差不齐,批发和零售有所增长,抵消了其他领域的疲软。七月份的初步估算是微涨0.1%(考虑到目前一些偏软的数据,这还算可以),但六月份的数据提醒我们,最终结果可能还会有不小变化。

加拿大央行在七月份的《货币政策报告》中预测Q2GDP是-1.5%,所以实际数字差距不算大。而且内需强劲也显示出经济的韧性。一个负面信号是,三季度目前看起来比他们之前预测的+1%要弱(现在看可能只有+0.5%左右),不过现在时间还早,情况仍可能明显变化。

关键看点:加拿大央行9月17日会降息吗?几率最多五成

目前来看,加拿大央行在9月17号下次会议上降息的几率最多只有50%。在此之前还有两个关键数据发布——8月劳动力调查(Labour Force Survey,8月5日发布,离现在还有一周)和8月CPI数据(9月16日发布)。除非这两份报告都非常疲软,否则央行大概率不会在下个月降息。

相比之下,美联储降息的可能性要大得多,主席杰伊·鲍威尔在年度杰克逊霍尔央行年会(Jackson Hole confab)上已经释放了信号。不过白宫和美联储之间的“战争”最近升级了——特朗普开除了理事丽莎·库克(Lisa Cook),她是美联储董事会中首位黑人女性成员,也是拜登任命的。如果特朗普继续推进,他将能任命美联储董事会中的多数成员,从而可能直接干预货币政策。

特朗普希望美国大幅降息,但即便他成功了,可能也只有短期利率会下降。而一旦美联储失去独立性,长期利率反而可能上升——这甚至可能会导致加拿大固定利率抵押贷款利率走高。此外,通胀压力可能加剧,继续推高债券收益率,使得浮动利率贷款的吸引力进一步下降。

作者:Sherry Cooper博士

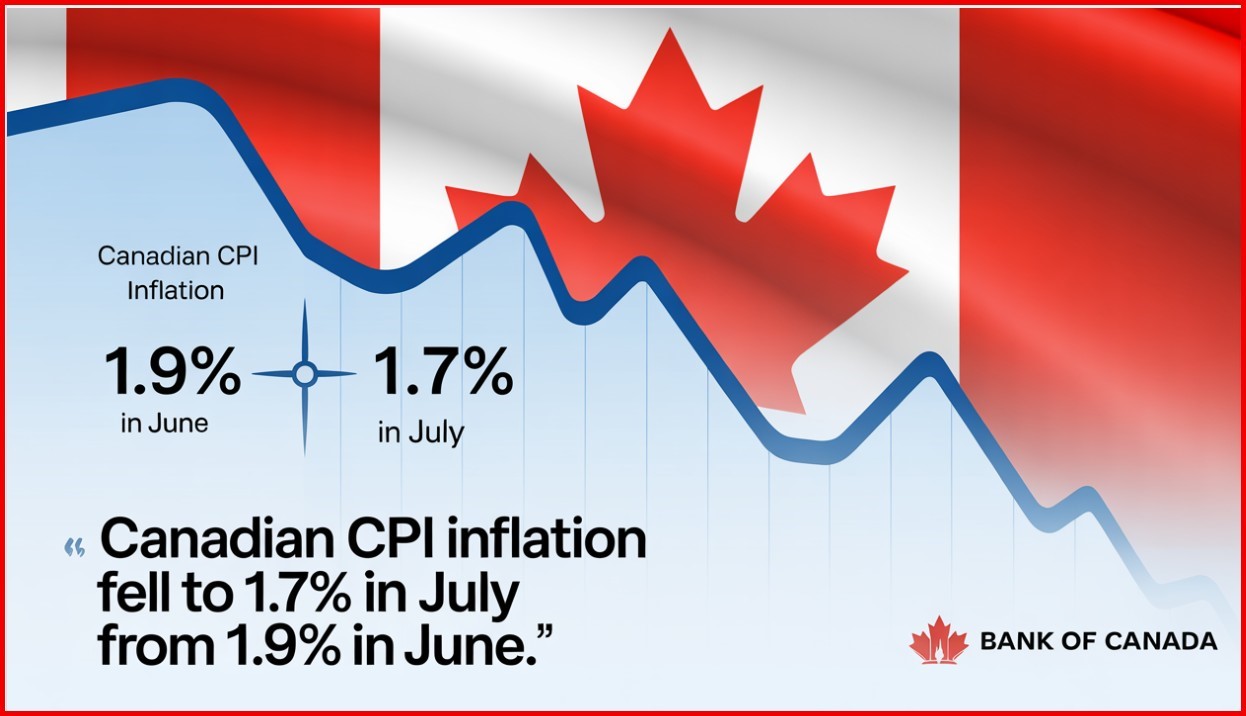

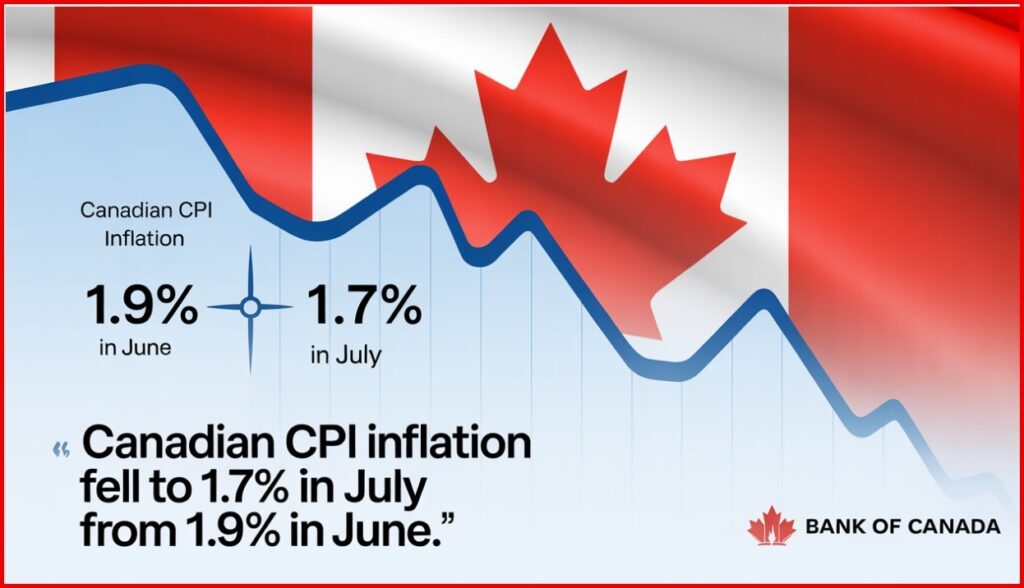

加拿大通胀数据出炉:整体通胀降温,但核心通胀依然让人头疼

七月份,加拿大消费者物价指数(CPI,就是衡量通胀的关键指标)的年增长率降到了1.7%。这个数字比大家预想的要好一点,也比六月份的1.9%低了那么一点点。

这次整体通胀放缓,最大的“功臣”是加油站油价。七月份的油价和去年这时候比,暴跌了16.1%,而六月份也才跌了13.4%。如果把油价刨开不看,那么七月份的CPI其实涨了2.5%,这个涨幅和五月、六月是一模一样的。

光是看七月份这一个月,汽油价格也跌了0.7%。油价下跌主要是因为伊朗和以色列停火之后,原油价格下来了。另外,石油输出国组织及其合作伙伴(也就是OPEC+)提高了石油产量,供应多了,这也拉低了价格指数。

不过,也不是所有东西都在降价。买菜钱(食品杂货)变得更贵了,还有天然气价格的跌幅也比六月份要小一些,这两样东西拖慢了整体通胀下降的速度。

再看环比数据(就是和上个月比),七月份的CPI上涨了0.3%。如果经过季节性调整再来看月度变化,CPI也微涨了0.1%。

大家最关心的住房成本(Shelter Costs) 在七月份同比上涨了3.0%(六月份涨了2.9%)。推动住房成本上涨的主要是天然气费和房租。这也是自从2024年2月以来,住房成本的涨幅第一次出现加速的情况。

具体来看,天然气价格虽然还在跌,但七月份只跌了-7.3%,比起六月份暴跌-14.1%,跌幅小了很多。跌幅变小主要是因为安大略省的价格涨了(七月份+1.8%,而六月份是-14.0%)。

房租涨得更快了,同比涨了5.1%(六月份是4.7%)。房租涨得最猛的几个地方是:爱德华王子岛省(+5.6%)、纽芬兰与拉布拉多省(+7.8%)和不列颠哥伦比亚省(+4.8%)。

当然,住房成本里也有拖后腿的,那就是房贷利息成本(Mortgage Interest Cost)。它的增速继续放缓,七月份同比上涨4.8%,而六月份还涨了5.6%。这个房贷利息指数的年增长率从2023年9月就开始一路放缓了。

加拿大央行(Bank of Canada)最看重的那两个核心通胀指标(Core Inflation Measures,就是剔除像食品、能源这些价格波动很大项目后的指标,更能反映真实的通胀趋势) 反而还稍微加速了。它们的平均值从五月份的3% 升到了七月份的3.05%,比经济学家们预测的中位数还要高。市场交易员们觉得,核心通胀这么坚挺,说明老百姓的家庭开支还是挺旺盛的。

还有一个关键信号也说明物价压力更扎实了:在CPI这一篮子商品和服务里,价格涨幅超过3%的项目所占的比例——这也是央行官员们紧盯着的一个关键指标——从六月份的39.1% 扩大到了40%。(译者注:此处原文两段描述此指标时方向矛盾,根据上下文和普遍解读,核心通胀压力仍在,故此处采用“扩大至40%”的译法,并保留英文原文数据供参考。原文为:expanded to 40%, from 39.1% in June. 以及后文 fell to 37.3%, from 39.1% in June.)

再看看其他一些剔除不同项目后的通胀指标:

- 剔除税收后的CPI放缓到2.3%。

- 剔除住房成本后的CPI放缓到1.2%。

- 剔除食品和能源后的CPI降到2.5%。

- 剔除八项最 volatile(波动大)的项目和间接税后的CPI降到2.6%。

通胀的范围也确实在扩大。CPI篮子中涨幅达到或超过3%的项目占比——这是央行决策者密切关注的另一个关键指标——从六月份的39.1%下降至了37.3%。(译者注:此段与前面段落数据冲突,为严格翻译,均保留原文数据和相反方向描述。)

总结一下(Bottom Line)

今天的CPI数据可以说是喜忧参半,这样一来,下一次的通胀报告对央行管委会(Governing Council)来说就更加关键了。下一次(八月份)的CPI数据会在9月17日央行开会决定利率的前一天公布。在这之前,9月5号还会先出一份就业报告。

目前,市场预测美联储(Federal Reserve) 在9月17号(和加拿大央行同一天)开会时降息的概率高达84%。但相比之下,市场觉得加拿大央行(BoC) 届时降息的几率只有34%。所以,除非八月份的通胀报告能显示出核心通胀有所改善,否则加拿大央行大概率会继续按兵不动,暂时不会降息。

谢利·库珀博士 (Dr. Sherry Cooper)

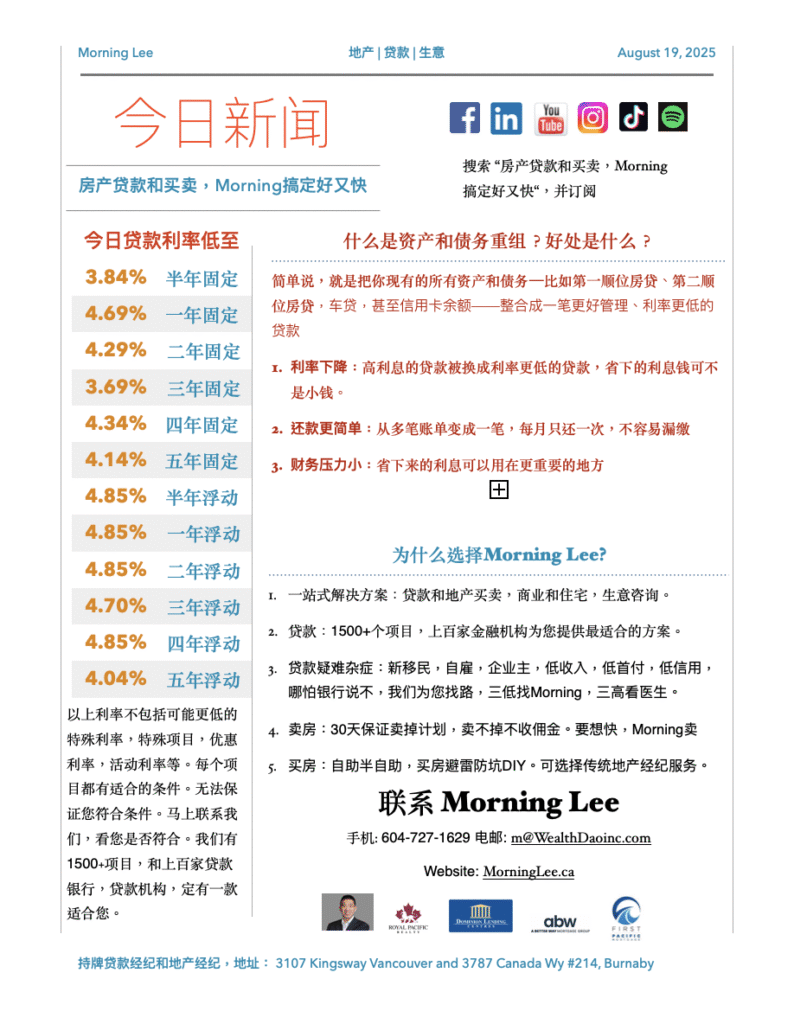

今日最低房贷利率有涨,也有跌

3年固定利率更见新低 3.69%, 但是5年最低固定利率有所提高。上行和下行的压力还在激烈博弈之中。

如果您近期考虑贷款,需关注利率变化,审时度势锁定对您有利的合约。

如果您现在利率比较高,5点甚至6点多,需要详细计算和比较:终止现合约所付罚金,和转换低利率省的钱,哪个更划算。额外惊喜可能会让您尖叫哦

房产买卖灵活快,缺钱就找Morning贷

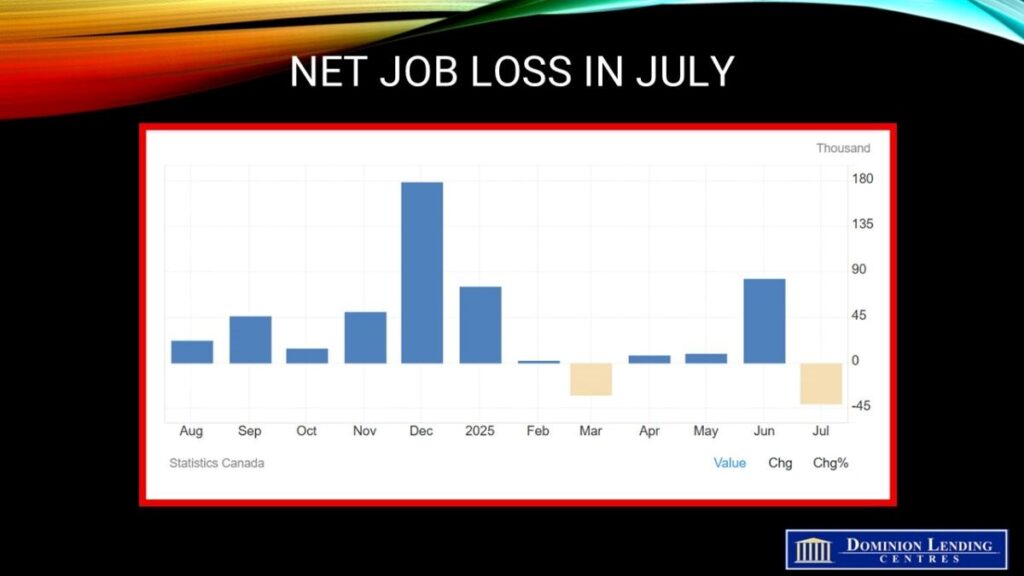

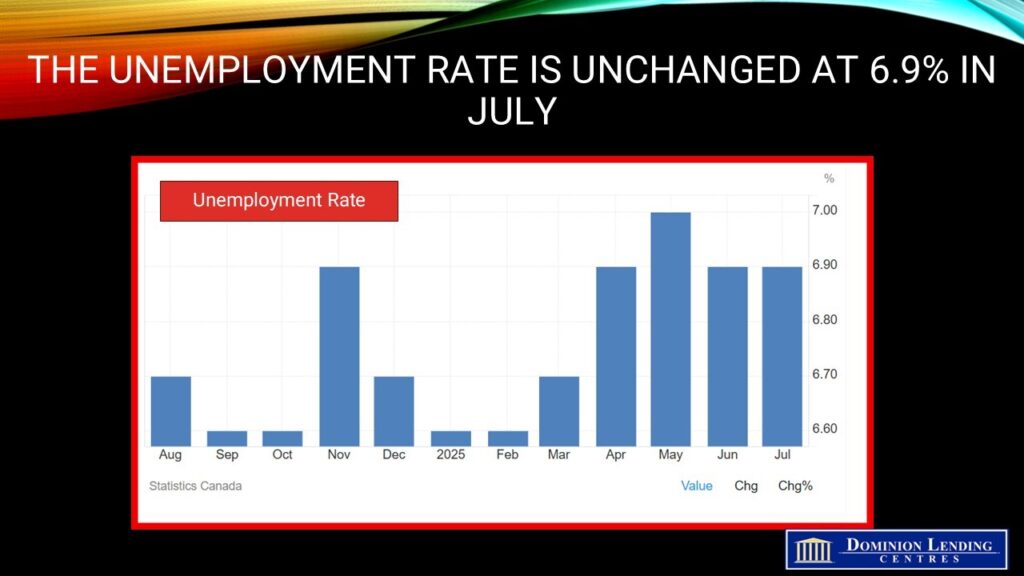

加拿大7月就业情况为2022年以来最差,降息可能再增

加拿大7月劳动力调查为2022年以来最疲弱 – Dr. Sherry Cooper

7月就业人数减少了40,800人,第三季度开局疲软,主要由全职工作减少所驱动,大部分下降来自私营部门。尽管失业人数下降,但失业率仍维持在6.9%。本月的下降幅度是自2022年1月以来最大的一次,如果不包括疫情,这是七年来最显著的下降。失业主要集中在15至24岁的年轻人身上,他们今年找暑期工作异常困难。该群体的失业率高达14.6%,除去疫情,这是自2010年9月以来的最高水平。7月青年就业率下降了0.7个百分点至53.6%——除去疫情,这是自1998年11月以来的最低水平。

特朗普的关税动荡阻碍了许多关键的财务决策。尽管按揭利率相对较低、待售房屋供应充足、价格较低,潜在购房者依然像受惊的鹿一般僵住不动。潜在的换房买家同样不采取行动,尽管买方的议价能力相对较强。

就业率——即15岁及以上人口中已就业的比例——7月下降0.2个百分点至60.7%,较年初(1月和2月均为61.1%)下降了0.4个百分点。7月私营部门雇员数量减少了39,000人(-0.3%),部分抵消了5月和6月累计107,000人(+0.8%)的增长。7月公共部门雇员和自雇人士数量变化不大。

7月失业率维持在6.9%,因为找工作或暂时被裁员的人数与上月变化不大。2025年早些时候失业率呈上升趋势,从2月的6.6%升至5月的近期高点7.0%,随后在6月下降0.1个百分点。

7月失业人员继续面临找工作困难。在7月160万失业人口中,有23.8%为长期失业,即连续找工作27周或以上。这是自1998年2月以来长期失业比例最高的一次(不包括2020年和2021年)。

与一年前相比,失业求职者更有可能在一个月到下个月之间保持失业状态。6月失业的人中,有近三分之二(64.2%)在7月仍然失业,高于2024年同期的比例(56.8%,未季调)。

尽管与关税和贸易相关的不确定性持续存在,6月的裁员率与一年前几乎持平(1.1% 对比 1.2%)。该指标衡量6月仍在就业但7月被裁员的人口比例。相比之下,疫情前2017-2019年同期的平均裁员率为1.2%。

7月劳动力人数减少,许多失望的工人退出劳动力市场,劳动力参与率——15岁及以上人口中已就业或正在找工作的比例——下降0.2个百分点至65.2%。尽管当月有所下降,但同比变化不大。

尽管与关税和贸易相关的不确定性持续存在,7月裁员率与12个月前几乎持平(1.1% 对比 1.2%)。这代表了6月仍在就业但因裁员而在7月失业的人口比例。相比之下,疫情前2017年至2019年同期的平均裁员率为1.2%(未季调)。

7月劳动力人数减少,劳动力参与率——15岁及以上人口中已就业或正在找工作的比例——下降0.2个百分点至65.2%。尽管当月有所下降,但同比保持稳定。

信息、文化和娱乐行业就业减少29,000人(-3.3%)。建筑业在连续五个月变化不大后,7月减少22,000人(-1.3%)。7月建筑业就业人数与一年前大致持平。

商业、建筑及其他支持服务业就业减少19,000人(-2.8%),为过去四个月中的第三次下降。医疗保健和社会援助业就业减少17,000人(-0.6%),抵消了6月类似规模的增长。与一年前相比,医疗保健和社会援助业就业在7月增加了54,000人(+1.9%)。

运输和仓储业7月就业增加26,000人(+2.4%),为自1月以来的首次增长。同比来看,该行业7月就业变化不大。

阿尔伯塔省就业减少17,000人(-0.6%),不列颠哥伦比亚省减少16,000人(-0.5%),而萨斯喀彻温省增加3,500人(+0.6%)。其他省份变化不大。

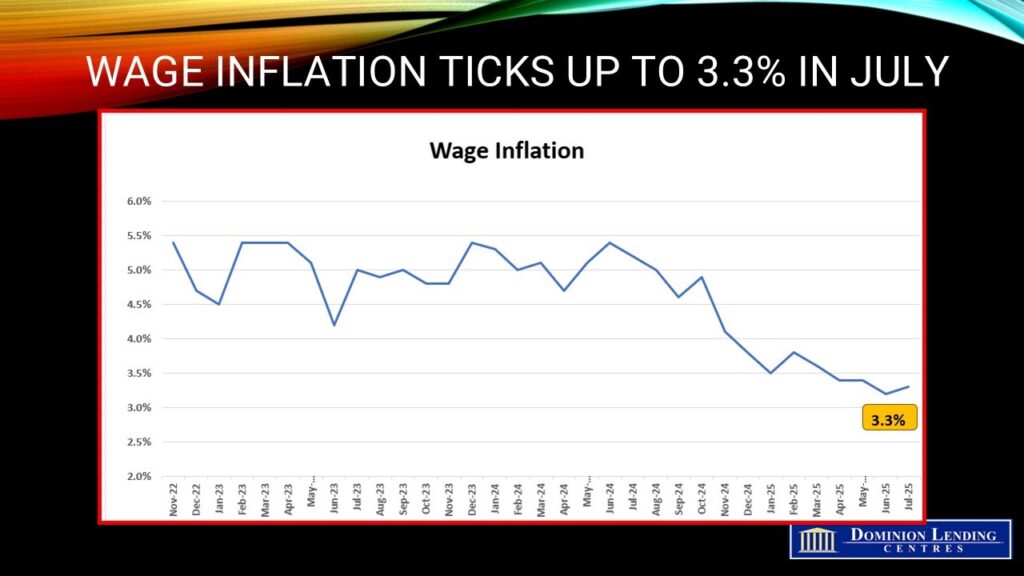

7月总工时当月变化不大(-0.2%),与一年前相比变化也不大(+0.3%)。雇员平均时薪同比增加3.3%(+1.17加元至36.16加元),继6月增长3.2%之后(未季调)。

5月运输和仓储业就业也减少了16,000人(-1.4%);住宿和餐饮服务业减少16,000人(-1.4%);商业、建筑及其他支持服务业减少15,000人(-2.1%)。

结论

加拿大两年期政府债券收益率在该消息公布后下跌约4个基点,加元走弱。隔夜掉期交易员已完全预计加拿大央行将在年底前降息25个基点,并将9月降息的概率从此前的30%提高到约40%。

奇怪的是,尽管有关税,制造业工资单7月却上升。这是一个本应受到贸易战最大影响的行业连续第二个月增长。制造业就业同比下降。

这是一份无可辩驳的疲弱报告,但它紧随一份强劲报告之后。将这两个月的数据平均,表明经济中存在供过于求。但我们需要看到核心通胀下降,加拿大央行才会恢复降息。

交易员目前预计美国央行将在9月的下次会议上降息。如果运气好,这也会给加拿大央行带来降息压力,但前提是中间两份通胀报告显示出改善,且劳动力市场仍然疲软。下一份就业报告将于9月5日公布,加拿大央行下次会议是在9月17日。

Dr. Sherry Cooper