房产贷款和买卖 – Morning搞定轻松又愉快

贷款经纪,地产经纪,利润教练

作为持牌的贷款经纪,地产经纪,和利润教练,在生意,地产,贷款领域超过30年的时间积累,成百上千单的实战经验,我一定能够在这些领域,帮助您达成目标。.

Morning Lee – 投资人和利润教练

贷款

我们提供针对不同需求的专属服务

- 住宅房屋贷款

- 商业地产贷款

- 再融资 / 房产净值提现计划

- 反向贷款-55+退休人士专用

- 自雇人士贷款

- 企业主贷款

- 医生护士类专业人士贷款

- 律师法官司法专业人士贷款

- 高收入人士贷款项目

- 新移民贷款

- 高净值人士贷款

- 高价值地产低收入人士贷款

地产

我们提供不同的项目针对不同的情况

- 卖温哥华住宅地产:独立屋,联排别墅,公寓,双拼,三拼,四拼。

- 卖温哥华的商业地产:仓库,办公室,零售商铺,工业用地,商业中心,多户公寓楼,整栋公寓楼。

- 卖温哥华生意

- 买温哥华住宅地产

- 买温哥华商业地产

- 买温哥华生意

生意

生意咨询,利润教练

- 利润教练,和商业咨询

- 电子商务咨询

- 数字营销咨询

- 利润增长咨询

- 搜索引擎优化咨询

- 社交媒体策略咨询

- 客户关系管理系统咨询 CRM

- 联盟营销系统 Affiliate Marketing

- 优惠卷系统

- 店内积分系统

- 多层次分销系统

- 线上商店系统

联系我们,如果您需要关于地产买卖,房屋贷款,生意咨询方面的服务

退休收入减少不够花,不卖房不搬家,屋主套现养老笑哈哈

【你知道吗?】

反向抵押贷款(reverse mortgage)其实可以成为老年人(55+)应对生活成本上涨的“神器”——不仅能帮你贷到比银行传统房贷更多的钱,还能备着一笔应急钱,用来支付未来的长期护理费用。

【故事背景】

朱迪思(Judith)今年75岁,住在多伦多北约克的Steeles大道。她在这栋房子里已经住了超过40年,和已故的丈夫在这里养大了孩子。考虑到这个地段,她估计自己的老房子现在大概值200万加元。而且一直有传闻说,这片区域以后可能会批准兴建共管公寓(condo),真到那时,地价说不定会飙升。

朱迪思目前拿的是加拿大养老金计划(CPP)的最高额度,每个月大约1300加元(这部分包括她自己的退休金和丈夫过世后的遗属养老金),再加上她几乎拿到满额的老年保障金(OAS)——每个月又有700加元左右。这样算下来,她每个月从联邦政府那里一共能拿到2000加元的养老金。此外,她还有一份英国政府发的确定给付养老金(defined benefit pension),金额不多,而且每年会根据汇率波动。

除了这些,她还在慢慢动用一笔储蓄账户里的钱——那是她父母留下的一小笔遗产,以及几年前丈夫去世时拿到的一笔小额人寿保险赔付款。

面对通货膨胀,朱迪思考虑过这几个办法:

- 刷信用卡

- 申请房屋净值信贷额度(HELOC)

- 直接把房子卖了,搬进公寓或养老院,然后把卖房的钱拿去买担保投资证(GIC),靠利息覆盖每个月的开支。

【她最后的选择】

朱迪思觉得反向抵押贷款(reverse mortgage)可能挺适合自己——但不是现在。眼下她可以先使用银行提供的10万加元担保信贷额度(secured line of credit)。但如果她想一直住在这栋房子里,到头来可能还是反向抵押最划算。

她愿意付利息,而且更重要的是,她相信尽管要付些利息,她的房子还是会升值——而且是免税的。

再说,她也觉得没必要非要把遗产原封不动留下来。反正不管是付利息还是卖房租房,都是在“动用”原本可能留给孩子的那部分财产。她的孩子们也很支持她做自己想做的事:保持现状,住在老房子里。

朱迪思也仔细想过万一健康恶化该怎么办。她不太想依靠孩子,更希望靠自己出钱解决。

反向抵押贷款大约能帮她贷出90万加元。这笔钱可以一次性提取、像养老金一样按月领取,或者有需要的时候再借。可能到了80多岁,她也不需要借太多来补贴开支——但能随时动用一大笔房屋净值,还是让她觉得很踏实。

更何况,万一真有开发商在这条街上收购土地建公寓,她的房子可能还会大幅升值。

准备好开始了吗?

如果反向贷款可能也比较适合您的需求和情况,我们很乐意来帮助您回答您可能存在的任何疑问 – 完全免费的咨询。现在就联系我们。

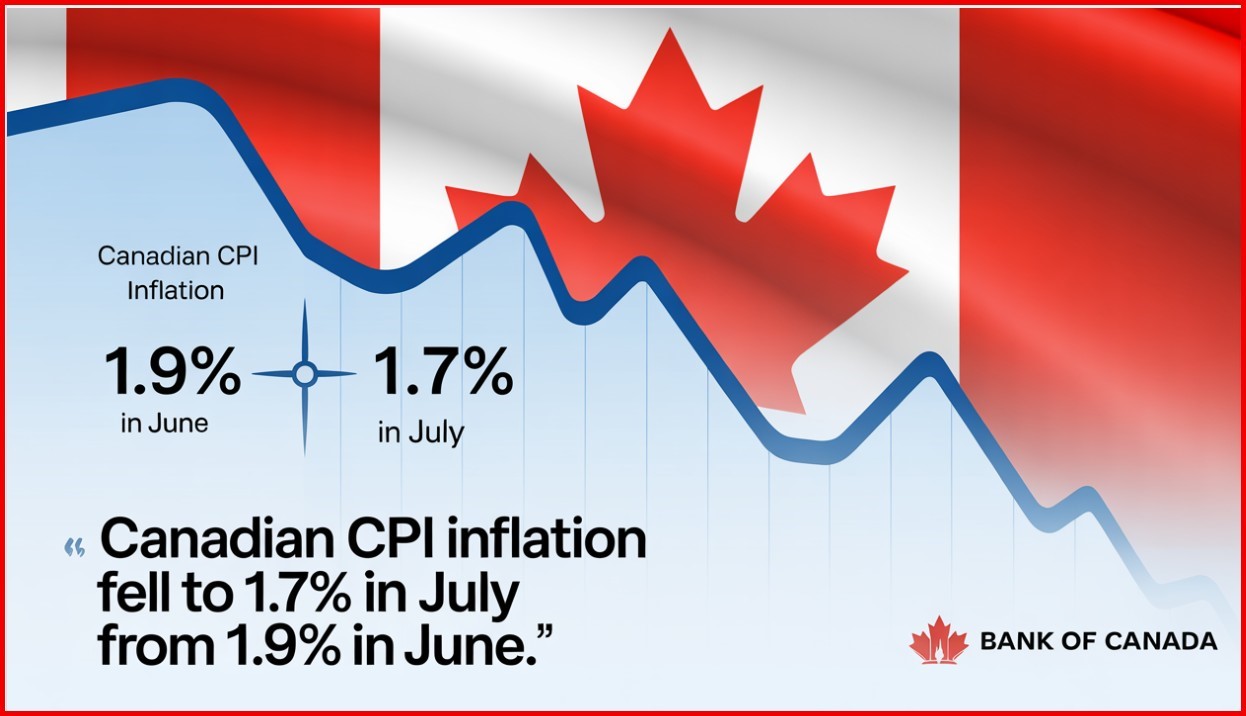

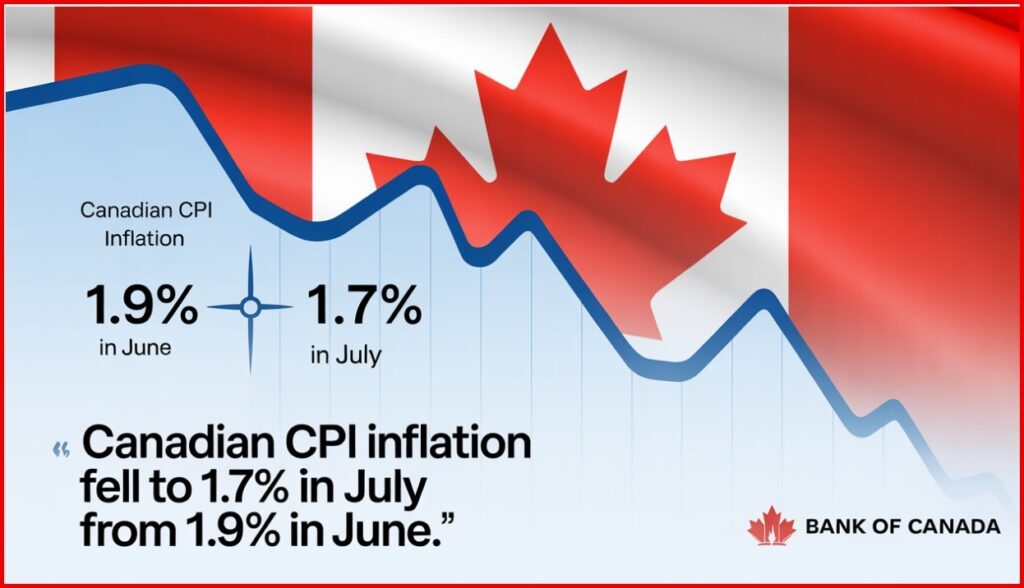

加拿大通胀数据出炉:整体通胀降温,但核心通胀依然让人头疼

七月份,加拿大消费者物价指数(CPI,就是衡量通胀的关键指标)的年增长率降到了1.7%。这个数字比大家预想的要好一点,也比六月份的1.9%低了那么一点点。

这次整体通胀放缓,最大的“功臣”是加油站油价。七月份的油价和去年这时候比,暴跌了16.1%,而六月份也才跌了13.4%。如果把油价刨开不看,那么七月份的CPI其实涨了2.5%,这个涨幅和五月、六月是一模一样的。

光是看七月份这一个月,汽油价格也跌了0.7%。油价下跌主要是因为伊朗和以色列停火之后,原油价格下来了。另外,石油输出国组织及其合作伙伴(也就是OPEC+)提高了石油产量,供应多了,这也拉低了价格指数。

不过,也不是所有东西都在降价。买菜钱(食品杂货)变得更贵了,还有天然气价格的跌幅也比六月份要小一些,这两样东西拖慢了整体通胀下降的速度。

再看环比数据(就是和上个月比),七月份的CPI上涨了0.3%。如果经过季节性调整再来看月度变化,CPI也微涨了0.1%。

大家最关心的住房成本(Shelter Costs) 在七月份同比上涨了3.0%(六月份涨了2.9%)。推动住房成本上涨的主要是天然气费和房租。这也是自从2024年2月以来,住房成本的涨幅第一次出现加速的情况。

具体来看,天然气价格虽然还在跌,但七月份只跌了-7.3%,比起六月份暴跌-14.1%,跌幅小了很多。跌幅变小主要是因为安大略省的价格涨了(七月份+1.8%,而六月份是-14.0%)。

房租涨得更快了,同比涨了5.1%(六月份是4.7%)。房租涨得最猛的几个地方是:爱德华王子岛省(+5.6%)、纽芬兰与拉布拉多省(+7.8%)和不列颠哥伦比亚省(+4.8%)。

当然,住房成本里也有拖后腿的,那就是房贷利息成本(Mortgage Interest Cost)。它的增速继续放缓,七月份同比上涨4.8%,而六月份还涨了5.6%。这个房贷利息指数的年增长率从2023年9月就开始一路放缓了。

加拿大央行(Bank of Canada)最看重的那两个核心通胀指标(Core Inflation Measures,就是剔除像食品、能源这些价格波动很大项目后的指标,更能反映真实的通胀趋势) 反而还稍微加速了。它们的平均值从五月份的3% 升到了七月份的3.05%,比经济学家们预测的中位数还要高。市场交易员们觉得,核心通胀这么坚挺,说明老百姓的家庭开支还是挺旺盛的。

还有一个关键信号也说明物价压力更扎实了:在CPI这一篮子商品和服务里,价格涨幅超过3%的项目所占的比例——这也是央行官员们紧盯着的一个关键指标——从六月份的39.1% 扩大到了40%。(译者注:此处原文两段描述此指标时方向矛盾,根据上下文和普遍解读,核心通胀压力仍在,故此处采用“扩大至40%”的译法,并保留英文原文数据供参考。原文为:expanded to 40%, from 39.1% in June. 以及后文 fell to 37.3%, from 39.1% in June.)

再看看其他一些剔除不同项目后的通胀指标:

- 剔除税收后的CPI放缓到2.3%。

- 剔除住房成本后的CPI放缓到1.2%。

- 剔除食品和能源后的CPI降到2.5%。

- 剔除八项最 volatile(波动大)的项目和间接税后的CPI降到2.6%。

通胀的范围也确实在扩大。CPI篮子中涨幅达到或超过3%的项目占比——这是央行决策者密切关注的另一个关键指标——从六月份的39.1%下降至了37.3%。(译者注:此段与前面段落数据冲突,为严格翻译,均保留原文数据和相反方向描述。)

总结一下(Bottom Line)

今天的CPI数据可以说是喜忧参半,这样一来,下一次的通胀报告对央行管委会(Governing Council)来说就更加关键了。下一次(八月份)的CPI数据会在9月17日央行开会决定利率的前一天公布。在这之前,9月5号还会先出一份就业报告。

目前,市场预测美联储(Federal Reserve) 在9月17号(和加拿大央行同一天)开会时降息的概率高达84%。但相比之下,市场觉得加拿大央行(BoC) 届时降息的几率只有34%。所以,除非八月份的通胀报告能显示出核心通胀有所改善,否则加拿大央行大概率会继续按兵不动,暂时不会降息。

谢利·库珀博士 (Dr. Sherry Cooper)

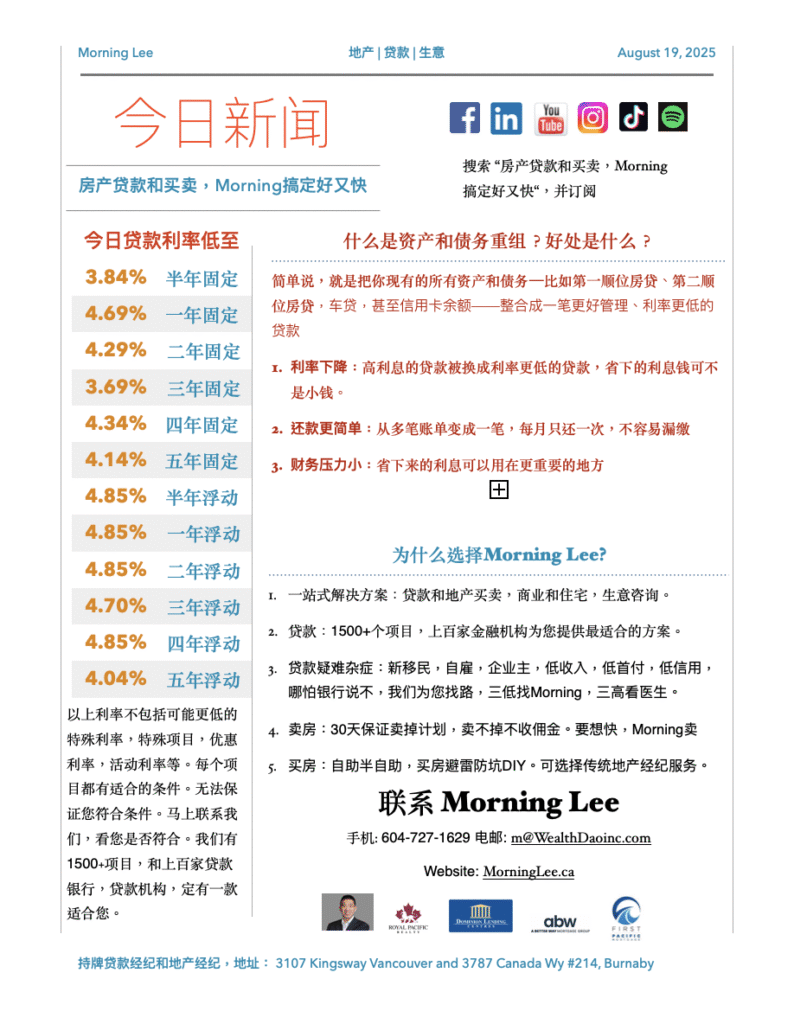

今日最低房贷利率有涨,也有跌

3年固定利率更见新低 3.69%, 但是5年最低固定利率有所提高。上行和下行的压力还在激烈博弈之中。

如果您近期考虑贷款,需关注利率变化,审时度势锁定对您有利的合约。

如果您现在利率比较高,5点甚至6点多,需要详细计算和比较:终止现合约所付罚金,和转换低利率省的钱,哪个更划算。额外惊喜可能会让您尖叫哦

房产买卖灵活快,缺钱就找Morning贷

加拿大楼市回暖!7月房屋销售喜提“四连涨”,买家信心回来了?

加拿大房地产协会(Canadian Real Estate Association,简称CREA)今天(8月17日)发布的7月楼市数据,带来了一些好消息。在经历了令人失望的春季销售季后,全国房屋销售量在7月份环比(跟上个月比)增长了3.8%。其中,多伦多的表现尤为亮眼,交易量自3月份以来强劲反弹了35.5%。当然,多伦多的总交易量放在历史长河里看,还是偏低。

不过,从同比(跟去年同月比)来看,全国交易量自3月份以来已累计上升了11.2%。

市场对加拿大经济的信心正在增强,大家觉得它能比较抗造地挺过关税带来的冲击。加元最近涨了,长期利率在过去十天里也悄悄往下走了点儿。交易员们现在普遍押注美联储(Fed)会在9月份降息。

买家为啥敢出手了?

房地产协会的高级经济学家肖恩·卡斯卡特(Shaun Cathcart)点出了关键:“7月销售连续第四个月增长,涨幅还接近4%,看来大家期待已久的那波通胀危机后的楼市反弹,终于来了! 今年2月、3月、4月那会儿弥漫的恐慌和担忧情绪,似乎已经消散了。”说白了,就是大家对未来工作饭碗的担心减轻了,敢花钱买房了。

新房子挂出来卖的多吗?(新挂牌房源)

7月份,新挂出来卖的房源数量跟上个月比基本没咋变(微涨0.1%)。但与此同时,交易量可是实打实地涨了不少。这一减一增(销量增,新挂牌稳),导致全国房屋的‘售挂比’(销售与新挂牌比率)上升到了52%,比6月份的50.1%和5月份的47.4%都高。这个比例长期平均值是54.9%,通常读数在45%到65%之间,就说明市场比较平衡,买卖双方力量差不多。

到2025年7月底,全加拿大在MLS®(多重挂牌服务系统)上挂牌待售的房子总共有202,500套,比去年同期多了10.1%,跟往年这个时候的长期平均水平差不多。

CREA的主席瓦莱丽·帕坎(Valérie Paquin)观察到:“市场活跃度从春季过渡到夏季还在持续升温,这跟往年正常情况正好相反。但今年本来就不正常嘛。通常,9月初会有一大波新房源挂出来,开启秋季市场。但现在的情况是,买家们好像正陆陆续续地回到市场里来了。”

现在房子好卖吗?(库存水平)

随着销售持续回暖,到2025年7月底,全国房屋库存水平(相当于按当前速度卖完所有房子需要的月数)降到了4.4个月,这比长期平均值5个月还要低不少。怎么理解这个数字呢?一般来说,低于3.6个月算卖家市场(房子少,卖家占优势),高于6.4个月算买家市场(房子多,买家占优势)。现在4.4个月,妥妥的是一个平衡偏紧的市场。

房价咋样了?(房价走势)

全国综合MLS®房价指数(Home Price Index, HPI)在2025年6月到7月之间基本没动(环比持平)。在今年一季度下跌之后,全国基准房价从5月份开始就基本稳定住了。

不过,跟去年7月比(同比),未经季节性调整的全国综合MLS® HPI还是跌了3.4%。但这个跌幅已经比6月份记录的那个要小一些了。考虑到去年(2024年)下半年房价确实跌得比较狠,预计未来几个月,这个同比跌幅还会继续收窄。

总结来看(Bottom Line)

加拿大楼市的买家们,正在对基本面好转做出反应。供应方面,今年5月之前新挂牌房源曾大幅增加,现在供应量是上来了。价格方面,7月份的全国基准房价是688,700加元,比一年前低了3.4%。但这个降幅比6月份小,而且协会在声明中也说了,预计同比跌幅还会继续缩小。

美联储降息?可能没那么快!

虽然很多人预测美联储9月降息是板上钉钉的事,但我个人(指文章原作者Dr. Sherry Cooper)觉得这事儿还不一定呢。这周美国的生产者价格指数(PPI)就比大家预想的要“热”(通胀压力大)。美联储到底动不动手,主要还得看他们最看重的通胀指标——个人消费支出指数(Personal Consumption Expenditures index, PCE),这个数据要等到8月29日才公布。

另外,美国最近还冒出了点“滞胀”(经济停滞+通货膨胀)的苗头。7月份的就业报告显示经济相当疲软,弱到连劳工统计局(Bureau of Labour Statistics)的头儿都被炒鱿鱼了。如果美联储真的顶不住政府压力开始一连串降息,那么加拿大央行(BoC)跟着降息的可能性也会变大。

(作者:谢丽·库珀博士 / Dr. Sherry Cooper)

拥有价值1000万的房产,却被拒绝贷款——如何把拒绝变成财务利器

想象一下,投资人A手握7套房产,总估值超过1000万。他们发现了一个难得的机会:卖家因各种原因急售黄金地段房产,价格低于市场水平。但当他们向传统银行申请贷款时,却碰了壁。

困境篇

表面看似财务自由的人,现实却很骨感:- 自雇收入几乎归零

- 银行贷款只有200万,净资产高达800万

- 自住房价值220万,贷款20万

- 租金收入扣除月供为正现金流,但日常开支和维护费用后,剩余现金有限

- 信用记录良好

然而,多家银行都拒绝了贷款申请。原因很简单:收入太低,负债过高,无法通过压力测试。

破局篇

转机来自换个思路。当拒绝的银行只看收入时,我们看到投资人A的财富其实是“锁在墙里”。投资人A找到我们帮忙解决困境,我们研究后给出了6个方案:- 反向抵押贷款(自住房,年龄55+)

- 好处:

- 无需收入核查,

- 信用值要求不高,

- 不需要首付,

- 可变现房产净值高达50%左右,

- 银行可按月发钱给投资人A、一次性或分期取现。

- 几乎无费用,

- 快速审批。

- 坏处:

- 只能用自住房,无法变现投资房。

- 最高可用现金:100万左右

- 好处:

- 加强版反向抵押贷款(自住房,年龄无要求)

- 好处:

- 无年龄要求

- 无需收入核查,

- 信用值要求不高,

- 不需要首付,

- 可变现房产净值高达60%,

- 银行可按月发钱给投资人A、一次性或分期取现。

- 快速审批。

- 随时解约,无罚款。

- 坏处:

- 只能用自住房,无法变现投资房。

- 手续费高

- 最高可用现金:120万

- 好处:

- 一贷房屋净值信用额度

- 好处:

- 可变现高达75%净值,

- 不看收入

- 不看年龄

- 信用值要求不高

- 用钱付利息,不用不付利息,随时取钱,灵活自由

- 坏处:

- 手续费高

- 需要终止现有一贷

- 最高可用现金:600万

- 好处:

- 一贷房屋净值房贷

- 好处:

- 可变现高达75%净值,

- 不看收入

- 不看年龄

- 信用值要求不高

- 费用比一贷房屋净值信用额度低

- 坏处:

- 需要终止现有一贷

- 月供款

- 最高可用现金:600万

- 好处:

- 二贷房屋净值信用额度

- 好处:

- 不看收入

- 不看年龄

- 信用值要求不高

- 可变现高达75%净值,

- 用钱付利息,不用不付利息,随时取钱,灵活自由

- 不用终止一贷

- 坏处:手续费高

- 最高可用现金:600万

- 好处:

- 二贷房屋净值房贷

- 好处:

- 不看收入

- 不看年龄

- 信用值要求不高

- 可变现高达75%净值,

- 不用终止一贷

- 费用比二贷房屋净值循环额度低

- 坏处:

- 需要终止现有一贷

- 月供款

- 最高可用现金:600万

- 好处:

投资人A最终选择了6种方案的混合方案,利用每个方案的优势,尽量降低成本,规避其不足。

方案效果

投资人A得到500万左右的可用现金,解决了两个大问题:- 现金流紧张的问题

- 利用买家市场的优势,有充足的现金可以随时抄底

从现金几乎枯竭到手握数百万可随时动用的资金,随时准备抄底好机会、好地段、好回报的房产。无需收入证明,无需压力测试,无需每月还款——就像把房子变成一张超大额信用卡,用钱才欠债。

实战启示

机会来的比想象快。在市场低迷时,卖家因各种原因急售,价格低于市价且有议价空间。别人还在等银行审批,投资人A直接现金付款,立刻占据竞争优势。关键不是有钱任性,而是用沉睡资产,把握时间差里的利润空间。核心思考

每个银行都有自己的规则和商业模式,总有一个银行适合您的情况。除了收入,信用,和首付款,资产价值也是硬道理。当收入途径受限,不妨回头看看你砌的“墙”——每一块砖,都可能变成应急资金或撬动机会的杠杆。投资人A的转变,就是从追着银行要贷款,到让资产自己说话。现在就立刻评估您自己的可用资金额度:评估可用资金额度

对于屋主,投资人,买家、卖家,或需要房产贷款的人来说,了解替代融资策略,可能就是把握机会与错失机会的关键。

更多策略与洞察,请访问MorningLee.ca:

🔗 案例分析:债务重组(Debt Restructuring)怎么帮你省下一大笔钱想要安心买房,也要注意进行全面房屋检测与风险评估,发现潜在机会。

其他人怎么说:

“As first-time buyers in Vancouver, we were overwhelmed. Morning Lee didn’t just find us the perfect Kitsilano condo within our budget, she patiently educated us every step of the way. Her negotiation skills were incredible – we got the place below asking in a competitive market! She made a stressful process feel empowering.”

Sarah T.,

Registered Nurse

Arjun P.,“Securing the right location for our expanding tech consultancy was critical. Morning Lee understood our business needs intimately, not just the square footage. She found us a strategic Gastown space with growth potential and expertly negotiated the lease terms. Her dual perspective on business and real estate is invaluable.”

Founder & CEO, NexGen Solutions

Elena R.,“Financing multiple investment properties can be complex. Morning Lee’s mortgage expertise is next-level. She secured us significantly better rates and terms than we thought possible, structuring the financing perfectly for cash flow. She doesn’t just get mortgages; she builds wealth strategies.”

Real Estate Investor

David L.,“I almost launched my e-commerce platform with costly mistakes. Morning Lee’s ‘Risk Free Startup Success’ framework (PRISMs Method) was my blueprint. Her consulting helped me validate my idea, set up efficient ops, and create a killer digital marketing launch plan. We hit profitability in Month 6 – her guidance was the game-changer.”

E-commerce Entrepreneur

Marcus W.,“We needed to refinance our manufacturing facility AND improve our bottom line. Morning Lee tackled both seamlessly. She secured optimal commercial financing, freeing up capital, then her profit consulting identified clear operational inefficiencies. Implementing her strategies boosted our profit margin by 30% within a year. A true business partner.”

Operations Director, Cascade Manufacturing

Priya S.,“Scaling my team felt chaotic until I worked with Morning Lee. Her consulting, rooted in the principles from ‘From Leadership to Success,’ transformed our culture. She helped define clear roles, implement effective communication channels, and develop a strategic roadmap everyone aligns with. Productivity and morale have soared. Essential leadership wisdom.”

Marketing Director, Bloom Creative Agency