温哥华买生意指南 | Morning Lee – 餐馆/零售/服务行业收购专家

为什么选择Morning Lee完成温哥华买生意?

三大独特价值

🕵️ 深度尽职调查

独创”生意健康诊断系统”,全面审计:

- 财务报表

- 客户留存率与口碑

- 供应商合约陷阱

帮客户规避问题资产

📊 精准估值谈判

基于行业EBITDA倍数与现金流分析:

- 识别隐性成本(如设备更换)

- 评估员工稳定性风险

- 计算合理溢价空间

为客户节省收购成本

🤝 隐形交易渠道

直通未公开转让的优质生意:

- 退休业主优先转让

- 连锁品牌区域代理权

- 家族企业接班计划

避开公开市场竞争溢价

温哥华热门生意类型与投资特征

四大黄金投资类别

1. 餐饮类生意

- 特征:翻台率/外卖占比/食材成本

- 关键指标:回头客

2. 零售类生意

- 特征:客单价/库存周转率/独家代理权

- 价值核心:固定客源占比

- 黄金位置:居民区商圈、交通枢纽

3. 服务类生意

- 特征:会员留存率/员工依赖度

- 增值杠杆:可标准化服务流程

- 投资热点:美容院、补习班、清洁公司

4. 特许经营生意

- 特征:品牌支持/标准化运营

- 隐形风险:区域保护半径

Morning Lee三大收购服务计划

▶ 自助买家计划

【适合】 经验丰富的商业投资者

▶ 半自助买家计划

【适合】 需关键支持的投资者

▶ 传统生意买卖服务

【适合】 首次收购或高价值交易

- 全流程VIP托管:

买生意VS创生意:五大核心优势

- 风险可控

- 收购:有历史数据验证

- 创业:成功率<15%

- 现金流稳定

- 收购:首月即可产生收益

- 创业:平均6-12月盈亏平衡

- 客户基础

- 收购:直接继承客源

- 创业:从零积累

- 供应链成熟

- 收购:现有供应商网络

- 创业:需重新建立关系

- 员工团队

- 收购:保留经验员工

- 创业:需招聘培训

更多资源:

财富道投资与咨询 – 电子商务,数字营销,客户关系管理系统,联盟营销系统,线上商店系统

加拿大1月就业增长显著放缓,失业率却骤降至6.5%

加拿大1月份劳动力调查数据比预期要疲软。就业人数减少了24,800人(下降0.1%),就业率也下降了0.1个百分点,降至60.8%。这是在12月份仅小幅增长之后出现的,也是自2025年8月以来就业率的首次下降。

1月份,兼职就业人数的大幅减少(-70,000人;-1.8%)被全职工作的增长(+45,000人;+0.3%)部分抵消。与12个月前相比,总就业人数增加了134,000人(+0.6%),这主要得益于全职工作的增长(+149,000人;+0.9%)。

1月份,私营部门的雇员人数减少了52,000人(-0.4%),部分抵消了2025年最后三个月128,000人(+0.9%)的净增长。公共部门雇员人数(+13,000人;+0.3%)和自雇工作者人数(+14,000人;+0.5%)在1月份变化不大。

1月份,失业率下降了0.3个百分点,降至6.5%,主要原因是找工作的人数减少了。1月份的失业率是自2024年9月以来的最低水平,较2025年8月和9月录得的近期高点7.1%下降了0.6个百分点。

劳动力参与率——即15岁及以上人口中正在工作或寻找工作的人口比例——在1月份下降了0.4个百分点,降至65.0%,而在12月该数据曾上升0.2个百分点。1月份的下降主要集中在安大略省,该省是汽车业、制造业及钢铁生产的中心。近期数据还显示,入门级职位数量急剧减少,这很可能是由于人工智能取代了这些岗位。

1月份,大多数主要人口群体的失业率都有所下降,这 largely 反映了求职者数量的减少。

(图表2:按年龄组划分的失业率,2026年1月)

制造业就业受到关税和贸易不确定性的沉重打击。

1月份,制造业从业人数减少了28,000人(-1.5%),使就业水平降至2025年8月曾观察到的水平。1月份的减少集中在安大略省。按年同比计算,制造业总就业人数减少了51,000人(-2.7%)。

(图表3:按行业划分的就业变化,2026年1月)

1月份,教育服务(-24,000人;-1.5%)和公共管理(-10,000人;-0.8%)领域的从业者也有所减少。这两个行业的就业情况与去年同期相比变化不大。

另一方面,信息、文化和娱乐业的就业在1月份有所增加(+17,000人;+2.0%),延续了自2025年9月开始的上升趋势。按年同比计算,1月份该行业的就业人数增加了30,000人(+3.6%)。

商业、建筑和其他支持服务业的就业在1月份也有所上升(+14,000人;+2.1%),这是自2024年10月以来的首次增长。该行业的就业此前在整个2025年大部分时间里都呈下降趋势。与12个月前相比,1月份商业、建筑和其他支持服务业的就业人数减少了38,000人(-5.3%)。

核心要点

加拿大央行已重申,其首要职责是保持物价稳定,这实际上将缩小产出缺口(Output Gap)的任务留给了财政当局。通过大型资本支出项目提供的财政支持,其落实速度将过于缓慢,无法实质性地抵消近期经济活动疲软的影响。如果裁员以其近期速度持续下去,并且美国退出《加拿大-美国-墨西哥协定》(CUSMA),那么采取额外一轮货币宽松政策的理由将显著增强。

如果没有出现这种下行情景,更可能的路径是政策缓慢且有限地恢复正常化。市场定价目前预期加拿大央行的下一步行动将是提高隔夜政策利率(Overnight Policy Rate),但这在2027年之前不太可能发生。如果劳动力市场的疲软,加上与今年大量房贷续期相关的高额抵押贷款成本,以及人工智能(AI)导致的失业,共同削弱了经济,那么加拿大央行或许愿意在今年晚些时候下调隔夜政策利率。不确定性已经显著削弱了房地产市场,尽管过去一年房价和抵押贷款利率有所下降。

谢丽·库珀博士

加拿大央行维持基准利率不变,释放明确政策信号

加拿大央行再次宣布,将关键政策利率(Policy Rate)维持在2.25%不变。这个利率水平,刚好位于央行估算的中性隔夜利率(Neutral Overnight Rate)区间的下限。所谓“中性利率”,简单理解,就是货币政策既不刺激也不抑制经济增长的那个平衡点。

目前,加拿大的整体通胀率略高于2%,而核心通胀(Core Inflation)则已降至2.5%。基于此,央行管理委员会(Governing Council)认为,维持当前利率是合适的,但前提是“未来经济的发展大致符合今天发布的经济展望报告”。

报告显示,2025年加拿大的通胀率为2.1%。展望未来,央行预计通胀将保持在接近2%的目标水平附近。这主要是因为,与贸易相关的成本压力,会被经济中存在的过剩供给(Excess Supply)所抵消。

经济增长前景与主要风险

根据央行的新闻稿,短期内经济增长预计将较为温和。原因有二:一是加拿大人口增长正在放缓,二是经济需要时间适应美国的保护主义政策。展望中,消费支出将保持稳定,企业投资会逐步增强,同时财政政策也将提供一些支持。

具体数字上,央行预测2026年经济增长1.1%,2027年增长1.5%,这与去年10月的预测基本一致。目前,经济前景最大的不确定性来源,就是即将到来的《美墨加协定》(Canada-US-Mexico Agreement, CUSMA)审查。

美国:经济强劲与信心疲软并存

大洋彼岸的美国,经济增长则主要由强劲的消费和如火如荼的人工智能(AI)投资所驱动。美联储(Fed)今天同样按兵不动,但市场普遍预期其将在今年下半年降息三次。有分析指出,在特朗普总统向美联储主席杰伊·鲍威尔施压要求更大幅度降息的背景下,美联储很可能将其政策利率下调25个基点,至3.5%-3.75%的区间。

不过,美国经济也并非一片光明。昨天公布的数据就泼了一盆冷水:由于美国民众对本国经济、通胀和走弱的劳动力市场感到更加悲观,1月份的消费者信心指数(Consumer Confidence Index)暴跌至84.5(上月修正后为94.2),创下了自2014年5月以来的十二年最低水平,也远低于经济学家们的所有预期。

核心观点:在贸易不确定性中寻求支撑

加拿大央行此举,明确显示了其愿意在史无前例的贸易不确定性中,为加拿大经济提供支持的意愿。与此同时,加拿大也在努力开拓美国之外的替代性贸易伙伴。

但现实是,即便是庞大的中国市场,也无法在“地理位置近”和“成本效益高”这两方面取代美国,高昂的运输成本是一个硬约束。虽然中国已加大采购加拿大石油至创纪录水平,但要找到一个像美国市场那样规模的单一市场,来吸纳加拿大的钢铁和铝出口,目前看来是不可能的。

加拿大央行行长麦克勒姆(Macklem)指出:“2025年上半年,受美国关税打击严重的行业削减了产量和岗位,导致就业市场疲软。不过最近几个月,总体就业情况已有所回升,主要由医疗保健等服务业的招聘带动。同时,人口增长的放缓也减少了劳动力市场的新增求职者数量。”

毫无疑问,美国关税对加拿大出口造成了显著的负面影响。尽管推动贸易多元化值得欢迎,但预计未来两年的出口增长仍将较为有限。

麦克勒姆坦言:“包括更多样化的贸易和更一体化的国内市场在内的这次经济结构调整,将有助于我们的产能有所恢复,但这需要时间。”

主要风险与潜在影响

根据央行《货币政策报告》(Monetary Policy Report, MPR)的阐述,经济前景的首要风险就是《美墨加协定》(CUSMA)的审查结果。报告强调,得益于北美贸易协定下的豁免,加拿大目前面对的美国有效关税税率(Effective US Tariff Rate)为5.8%。报告警告称,如果谈判结果不利,加拿大出口产品的竞争力将被削弱。

报告进一步描绘了不利情景:“面对需求减弱,出口商将减少生产、投资和雇佣。这种影响会蔓延至更广泛的经济领域,拖累服务业等行业,最终将加拿大GDP推向更低的增长轨道。”

报告也提到了一些积极因素:“政府基础设施支出预计将会增加,这主要反映了各省预算中的承诺。额外的联邦资本转移支付也将提振基础设施投资。”

市场反应与未来展望

在这样的环境下,市场驱动的利率已经上升。加拿大5年期债券收益率(5-Year Bond Yield) 再次尝试突破3%的关口。2年期债券收益率(2-Year Bond Yield) 目前为2.67%,明显高于隔夜利率。加元汇率也在走强。

近期,贷款机构已经提高了固定利率抵押贷款(Fixed Mortgage Rate) 的利率。如果市场普遍预期利率将继续上升,这类固定利率产品可能会更受欢迎。

展望未来的关键,在于《美墨加协定》(CUSMA)能否顺利延续。在贸易协定的命运最终揭晓之前,我们可能还要忍受几个月的不确定性。在此期间,加拿大总理卡尼(PM Carney)预计将继续推动与非美国国家达成贸易协议。

——谢里·库珀博士 (Dr. Sherry Cooper)

十二月房屋销售量转冷,2025年市场黯淡收官

加拿大房地产协会今日发布的十二月住房数据显示,由于持续的经济不确定性,市场以销售量和价格双双下跌结束了2025年。

2025年12月,通过加拿大MLS®多重挂牌系统记录的房屋销售量环比下降2.7%。从全年来看,尽管加拿大央行进行了一系列降息,去年的交易总量为470,314套,较2024年下降了1.9%。

“十二月份房屋销售量的月度下降似乎没有太多明确的原因,这只是温哥华、卡尔加里、埃德蒙顿和蒙特利尔市场碰巧同时出现放缓的结果,” CREA的高级经济学家肖恩·卡斯卡特表示。“因此,市场观察人士最好克制住将2025年末的趋势直接延伸到2026年的冲动。相反,我们继续预计随着春季临近,销售量将再次走高,重新加入2025年春夏及早秋期间观察到的那种上升趋势。”

新增挂牌房源

12月份,新上市房源环比下降2%,这已是连续第四个月下降。加上12月销售活动的降幅略大,销售与新挂牌比率从11月的52.7%微降至52.3%,仍接近54.9%的长期全国平均水平。该比率读数大致在45%至65%之间通常意味着市场处于平衡状态。

截至2025年12月底,加拿大所有MLS®系统上共有133,495套房产挂牌待售,较去年同期增长7.4%,但比该时期的长期平均水平低9.9%。由于年中需求的反弹,库存自2025年5月以来一直在下降,这意味着活跃挂牌量可能会在今年春季市场启动前后再次出现同比下降。

“虽然市场清淡期还会持续一小段时间,但春季市场已经近在眼前。预计它将受益于积累了四年的被压抑需求,以及目前来看已经差不多到顶了的有利利率水平,” CREA主席瓦莱丽·帕坎表示。“除非再出现引发重大不确定性的事件,否则今年我们应该会看到一个更加活跃的市场。”

截至2025年12月底,全国库存月数为4.5个月,略高于自8月以来一直保持的4.4个月。衡量市场平衡的这一指标的长期平均值为5个月。以长期平均值加减一个标准差来衡量,低于3.6个月库存意味着卖方市场,而高于6.4个月则意味着买方市场。

房屋价格

2025年11月至12月间,全国综合MLS®房屋价格指数环比下降0.3%。这与11月记录的跌幅相似,可能反映出一些卖家为了在年底前售出房产而做出了价格让步。12月份整体价格走软主要来自安大略省大金马蹄地区的市场,该地区受到了美国关税的严重冲击。

未经季节性调整的全国综合MLS®房价指数较2024年12月下降了4%。深入来看,公寓和镇屋的同比降幅较大,而单层、双层独立屋的同比降幅则较小。

核心要点

今日的数据为这样一个年份画上了句号:尽管利率下降,但房价却逐步走低,原因在于与加拿大最大贸易伙伴间酝酿的贸易战导致了更高的失业率和相当大的就业不确定性。尽管美国关税适用于有限数量的加拿大商品,且经济并未陷入衰退,但特朗普总统贸易政策的不可预测性助长了经济不安全感。

在某些地区,价格下跌现已抹去了房主在2020年至2022年新冠疫情狂热市场中看到的可观涨幅的相当大部分。当时,隔夜利率被降至25个基点的历史低点。超低利率导致房价飙升,尤其是在那些远程工作者为了利用较低生活成本而涌入的较小城市。

温哥华和多伦多目前仍然是生活成本最高的大型城市。12月,大温哥华地区的基准房价为114万加元。在多伦多地区,基准房价为962,300加元,较一年前下降了约6%。

由于许多区域市场疲软,卖家现在正在收手观望。12月份新挂牌房源环比下降2%,为连续第四个月下降。但上个月市场上的房屋总数仍比去年同期高出7.4%,相当于大约4.5个月的库存量。

我们同意这样的观点:潜在的首购族中存在相当大的被压抑需求,一旦冬季过去,他们很可能会试探性地进入市场。今年,我们还看到创纪录数量的重新贷款和续约,这将增加每月的抵押贷款还款额并削弱家庭的购买力。

谢利·库珀博士

通胀传来好消息,加拿大央行将继续按兵不动

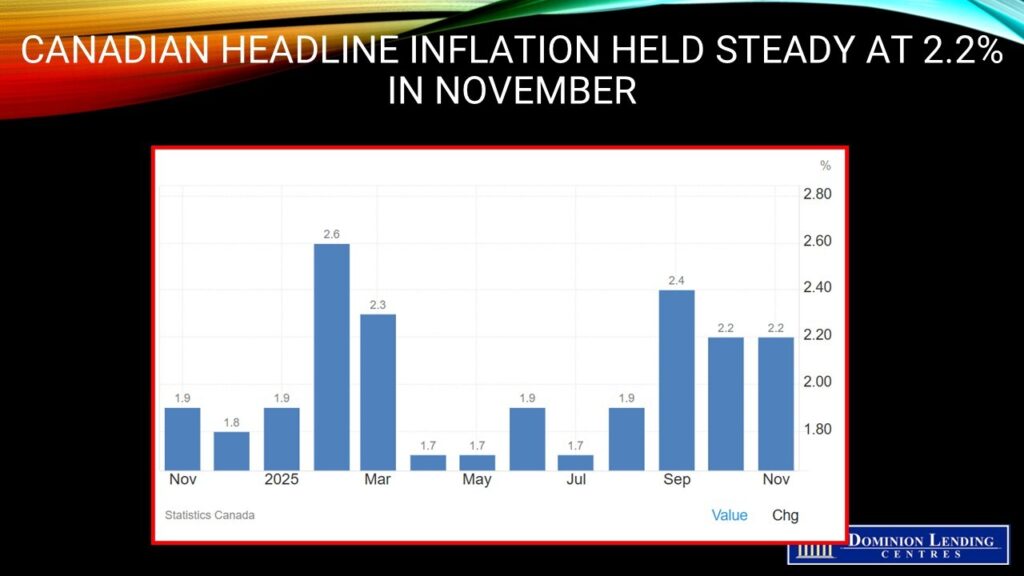

11月份的消费者物价指数(CPI)同比涨幅维持在2.2%,与此同时,核心通胀继续放缓。食品和一些其他商品成本的加速上涨,被服务价格增长的放缓所抵消。

11月,服务价格同比上涨2.8%,而10月份的涨幅为3.2%。旅游套餐价格上月下降了8.2%,而10月份是上涨2.6%。从月度看,这些价格下跌了12.0%,原因是前往美国目的地的需求降低,给该指数带来了下行压力。

11月,旅行住宿价格的同比下降幅度(-6.9%)大于10月(-0.6%)。价格下跌最主要的原因是安大略省(-20.2%),这部分是由于2024年11月月度价格快速上涨(+11.0%)带来的基数效应,当时正值多伦多举办了一系列备受瞩目的音乐会。

旅游套餐和旅行住宿价格的下降,加上租金价格上涨放缓,给整体CPI带来了下行压力。

抵消服务价格年增长率放缓的,是商品价格的上涨,这主要是由食品杂货价格上涨和汽油价格降幅收窄所推动。剔除汽油后,CPI连续第三个月同比上涨2.6%。

11月份CPI环比上涨0.1%。经过季节性调整的月度CPI则上涨了0.2%。

食品杂货通胀达2023年底以来最高

11月份,从商店购买的食品价格同比上涨4.7%,而10月份的涨幅为3.4%。这是自2023年12月(+4.7%)以来最大的涨幅。导致2025年11月加速上涨的主要推动因素是新鲜水果(+4.4%,以浆果为首)和其他食品制品(+6.6%)。

11月份,新鲜或冷冻牛肉(+17.7%)和咖啡(+27.8%)的价格同比来看,仍然是推动整体食品杂货通胀的重要因素。牛肉价格上涨部分原因是北美牛只存栏量较低。而咖啡产区不利的天气条件影响了咖啡价格,加上美国对咖啡生产国征收关税,共同推高了精制咖啡的价格。

从月度看,11月份食品杂货价格上涨了1.9%,这是自2023年1月以来最大的环比涨幅。

早些时候的“通胀元凶”——住房成本,则继续缓和,起到了一定的平衡作用。 自有住宿费用现在同比仅上涨1.7%,是近十年来的最慢增速,这与房价低迷有关。租金通胀依然顽固,但上个月同比涨幅确实微降至4.7%。需要关注一下电价,这在美国已成为一个主要问题,因为人工智能(AI)数据中心消耗大量电力。11月电价环比跳涨1.5%,目前同比上涨3.4%。电信服务价格在经历了过去两年的大幅下降后,近期也大幅跃升;目前同比上涨11.7%,是自1982年以来最快的增速。

好消息是,2025年全年通胀率平均将略高于2%,低于去年的2.4%,是五年来的最低年度水平。不那么好的消息是,这种缓和主要得益于消费者碳税的取消,仅此一项就使年度平均通胀率降低了约0.5个百分点。

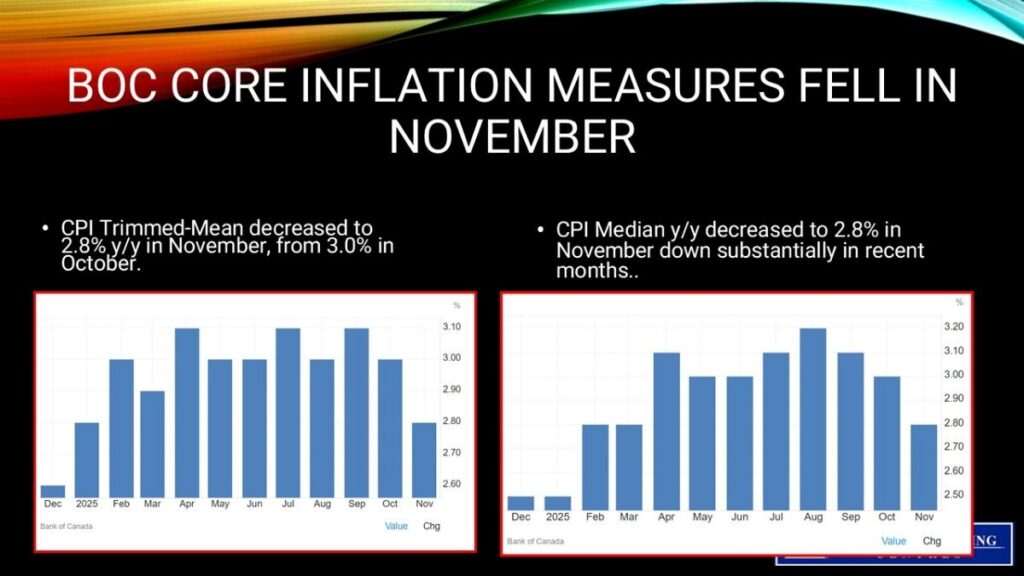

主要的核心通胀指标(core inflation measures) 在11月有所减速,加拿大央行(Bank of Canada,BoC)关注的两个核心指标均放缓0.2个百分点至同比2.8%(并且经过季节性调整后,两者环比均仅上涨0.1%)。此外,剔除食品和能源的价格也仅环比上涨0.1%,将其年率削减0.3个百分点至温和的同比2.4%水平。

核心要点

这份报告证实了央行将维持政策利率不变。除了食品价格,通胀似乎正在消散。整体经济形势好于预期,因为自2022年以来GDP的上修,很大程度上得益于好于预期的生产率增长——这长期以来一直是加拿大经济的一大隐忧。

经济增长更好、通胀更低的背景,将使加拿大央行在2026年大部分时间里保持按兵不动。因为利率的下一步行动很可能是加息,但也要等到明年晚些时候。与此同时,过去一年最大的输家一直是房地产市场。

加拿大房地产协会今日发布的现房销售数据表明,安大略省的房产活动尤为疲软,该地区受关税不确定性的打击最为严重。谨慎的加拿大央行将密切关注食品价格快速上涨对通胀预期的影响。如果一切顺利,核心通胀将继续减速,使得央行在明年大部分时间里保持观望。

希望在新的一年里,关于加墨美协定(Canada-Mexico-US agreement) 能有更清晰的进展。减少不确定性是推动房地产活动反弹,特别是在受关税打击最严重的安大略省和魁北克省地区的关键因素。

谢里·库珀博士

加拿大央行保持利率不变,经济前景面临不确定

加拿大央行宣布将政策利率(policy rate)保持在2.25%不变。这个水平位于央行估计的“中性隔夜利率”(neutral overnight rate)的底部——所谓中性利率,指的是货币政策既不刺激经济增长,也不抑制通胀的平衡点。目前,加拿大的通胀率略高于2%,核心通胀(core inflation,剔除波动较大项目的通胀指标)则在2.5%到3%之间徘徊。因此,央行理事会(Governing Council)认为当前的隔夜利率“大致合适”。

根据新闻稿,央行预计第四季度国内最终需求会增长,但由于净出口可能下降,GDP(国内生产总值)整体可能表现疲软。经济增长预计要到2026年才会回升,不过不确定性仍然很高,贸易方面的大幅波动可能继续导致季度数据起伏不定。

在美国,经济靠强劲的消费和人工智能(AI)投资热潮支撑。美联储(US Federal Reserve,简称美联储)很可能将政策利率下调25个基点,降至3.5%-3.75%的区间。这是因为特朗普总统正向美联储主席杰伊·鲍威尔(Jay Powell)施压,要求更大幅度的降息。

核心要点

加拿大央行已显示出,在前所未有的贸易不确定性面前,它愿意出手支持加拿大经济。同时,加拿大也在努力寻找替代的贸易伙伴。但即便庞大的中国市场,也无法在位置和成本效益上替代美国——毕竟运输成本太高了。中国已经加大了对加拿大石油的采购,达到了创纪录的水平。然而,世界上没有另一个像美国那么大的市场,能完全接手加拿大的钢铁和铝出口。

如果美国退出《加拿大-美国-墨西哥自由贸易协定》(Canada-US-Mexico Agreement,简称CUSMA,前身为NAFTA),美国自身经济也会受到冲击。这份协定很可能在明年年底前重新谈判。目前,美国已释放出想要退出的信号。我们只能希望冷静的头脑能占上风。

尽管经济数据意外强劲,但这仍是充满挑战的时期。消费者和企业信心下降,房地产市场依然疲软,尤其是在大金马蹄地区(Greater Golden Horseshoe,指安大略省以多伦多为中心的城市群)。

在这种环境下,市场驱动的利率大幅上升。5年期债券收益率再次试图突破3%的关口。2年期债券收益率已达2.67%,远高于隔夜利率,同时加元(Canadian dollar)也在升值。最近,贷款机构已经上调了固定抵押贷款利率(fixed mortgage rates)。如果人们普遍预期利率会上升,固定利率贷款可能会更受欢迎。

展望未来,关键就在于CUSMA能否延续。在贸易协定的命运明朗之前,我们可能还要忍受好几个月的 uncertainty(不确定性)。

——谢里·库珀博士(Dr. Sherry Cooper)